Marktausblick für digitale Kreditplattformen:

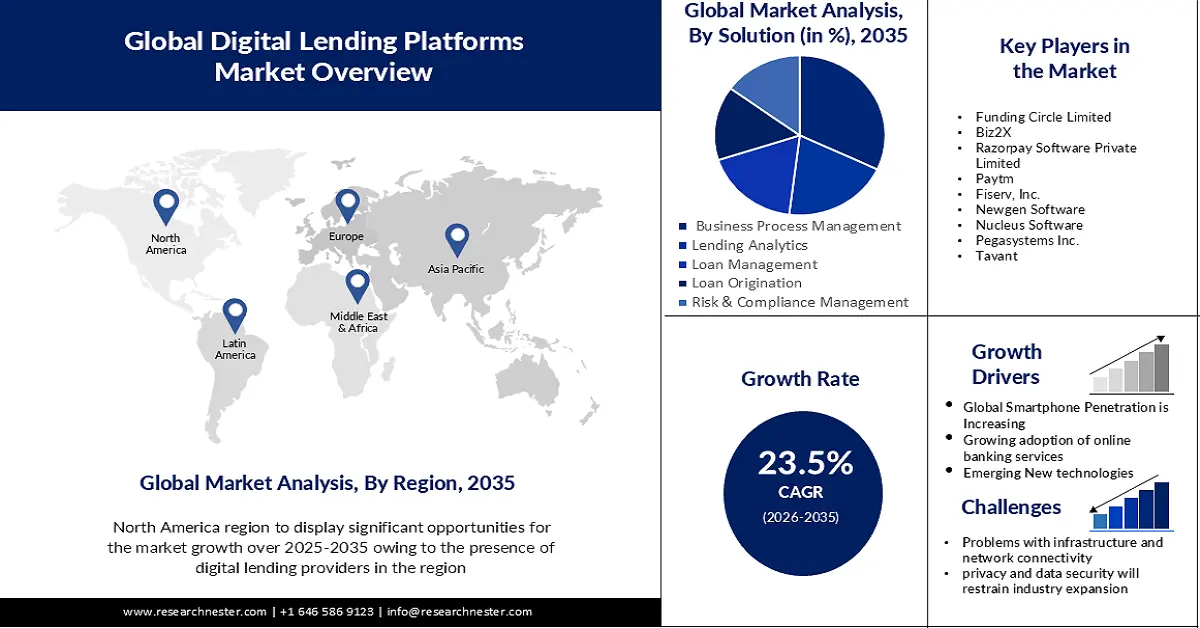

Der Markt für digitale Kreditplattformen hatte im Jahr 2025 ein Volumen von über 23,28 Milliarden US-Dollar und wird bis 2035 voraussichtlich 192,16 Milliarden US-Dollar übersteigen. Im Prognosezeitraum von 2026 bis 2035 wird das Marktvolumen bei über 23,5 % CAGR liegen. Im Jahr 2026 wird das Branchenvolumen digitaler Kreditplattformen auf 28,2 Milliarden US-Dollar geschätzt.

Die kontinuierliche Weiterentwicklung von Spitzentechnologien wie Cloud Computing, Netzwerkanalyse und dem Internet der Dinge treibt den Markt für digitale Kreditplattformen deutlich voran. Seit 2018 sind die weltweiten Ausgaben für IoT jährlich um mindestens 40 Milliarden US-Dollar gestiegen. Darüber hinaus erreichten die Ausgaben im Jahr 2023 1,1 Billionen US-Dollar und hielten damit die höhere jährliche Wachstumsrate aufrecht.

Darüber hinaus wird erwartet, dass die Blockchain- Technologie bei digitalen Kreditgebern an Bedeutung gewinnen wird, da sie Dokumente schnell und mit hoher Integrität übertragen kann. Regulierungsbehörden, Wirtschaftsprüfer und andere Teilnehmer am Kreditprozess können dank der Blockchain-Technologie Transaktionen schnell verfolgen und Identitäten überprüfen. So schlossen Figure Lending LLC und Apollo im März 2022 einen Vertrag ab, der Eigentumsübertragungen und Blockchain-basierte digitale Hypothekendarlehen umfasste.

Es wird erwartet, dass der Hypothekensektor durch dieses sichere und effiziente Hypothekendarlehensregister transparenter und effizienter wird.

Schlüssel Digitale Kreditplattform Markteinblicke Zusammenfassung:

Regionale Highlights:

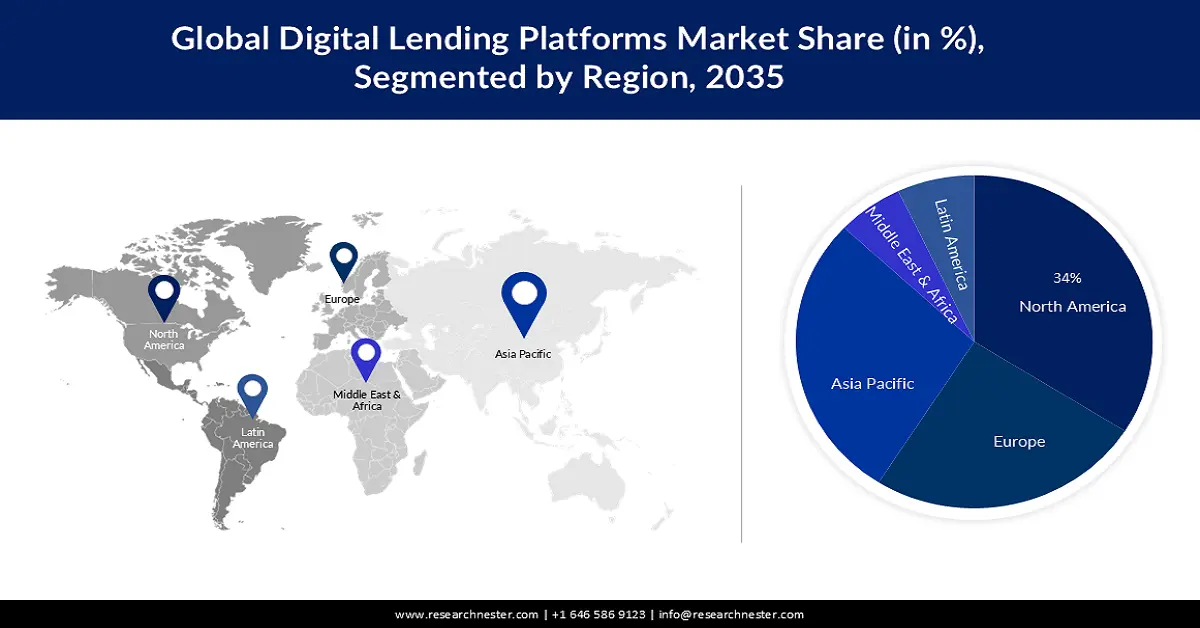

- Der nordamerikanische Markt für digitale Kreditplattformen wird bis 2035 einen Marktanteil von über 34 % erreichen. Dies ist auf die Präsenz bedeutender Anbieter digitaler Kredite und eine starke Nachfrage nach digitalen Finanzlösungen aufgrund der zunehmenden Verbreitung neuer Technologien zurückzuführen.

- Der asiatisch-pazifische Markt wird bis 2035 einen Marktanteil von 28 % erreichen. Dies ist auf regulatorische Rahmenbedingungen zurückzuführen, die Innovationen und den Markt für digitale Finanzdienstleistungen in Ländern wie Singapur fördern.

Segmenteinblicke:

- Das Segment Design & Implementierung im Markt für digitale Kreditplattformen wird voraussichtlich bis 2035 einen Marktanteil von 33 % erreichen, getrieben durch den Bedarf an Frameworks zur Erleichterung der Integration digitaler Kreditplattformen.

- Das Segment Geschäftsprozessmanagement im Markt für digitale Kreditplattformen wird voraussichtlich bis 2035 einen Marktanteil von 32 % erreichen, getrieben durch die Möglichkeit, Betriebskosten zu senken und die Produktivität im Kreditgeschäft zu steigern.

Wichtige Wachstumstrends:

- Die weltweite Verbreitung von Smartphones nimmt zu

- Zunehmende Nutzung von Online-Banking-Diensten

Große Herausforderungen:

- Die weltweite Smartphone-Durchdringung nimmt zu

- Zunehmende Nutzung von Online-Banking-Diensten

Wichtige Akteure: Reserve Bank of India (RBI), Funding Circle Limited, Biz2X, Razorpay Software Private Limited, Paytm, Fiserv, Inc., Newgen Software, Nucleus Software, Pegasystems Inc., Tavant.

Global Digitale Kreditplattform Markt Prognose und regionaler Ausblick:

Marktgröße und Wachstumsprognosen:

- Marktgröße 2025: 23,28 Milliarden USD

- Marktgröße 2026: 28,2 Milliarden USD

- Prognostizierte Marktgröße: 192,16 Milliarden USD bis 2035

- Wachstumsprognosen: 23,5 % CAGR (2026–2035)

Wichtige regionale Dynamiken:

- Größte Region: Nordamerika (34 % Anteil bis 2035)

- Am schnellsten wachsende Region: Asien-Pazifik

- Dominierende Länder: USA, China, Großbritannien, Deutschland, Japan

- Schwellenländer: China, Indien, Japan, Südkorea, Singapur

Last updated on : 16 September, 2025

Wachstumstreiber und Herausforderungen auf dem Markt für digitale Kreditplattformen:

Wachstumstreiber

- Die globale Smartphone-Verbreitung nimmt zu – DLP bietet nicht nur den Komfort elektronischer Signaturen und einfachen Zugriff, sondern erfreut sich aufgrund der steigenden Smartphone-Nutzung und Internetdurchdringung zunehmender Beliebtheit. Im Jahr 2024 besaßen weltweit 6,93 Milliarden Smartphone-Nutzer ein Smartphone, was 85,74 % der Weltbevölkerung entspricht.

Da DLP zudem weniger Papierkram erfordert und die Wahrscheinlichkeit menschlicher Fehler verringert, fördert die zunehmende Betonung der digitalen Automatisierung das Wachstum der globalen Branche. Der Markt für digitale Kreditplattformen wächst, da zahlreiche Unternehmen Spitzentechnologien wie Blockchain, künstliche Intelligenz (KI), maschinelles Lernen und Analytik zur Betrugsbekämpfung einsetzen.

Darüber hinaus beschleunigt die zunehmende Häufigkeit von Cyberangriffen deren weltweite Verbreitung. Daten zur Cybersicherheit zufolge gibt es täglich 2.200 Cyberangriffe, also durchschnittlich alle 39 Sekunden einen. - Zunehmende Nutzung von Online-Banking-Diensten – Die Digitalisierung von Kreditvergabeverfahren schreitet aufgrund der Globalisierung und der zunehmenden Nutzung von Online-Banking-Diensten rasant voran. Dies ist einer der Hauptfaktoren, die beeinflussen, wie die Banken-, Finanzdienstleistungs- und Versicherungsbranche (BFSI) DLP nutzt, um erhebliche Kosten zu sparen, das Kundenerlebnis zu verbessern und fundiertere Entscheidungen zu treffen.

Darüber hinaus nutzen Finanzinstitute auf der ganzen Welt schnell digitale Plattformen, um Kredite zu vergeben und die Herausforderungen der Pandemie während des COVID-19-Ausbruchs zu bewältigen. - Neue Technologien – Es wird erwartet, dass neue Technologien wie Blockchain, KI und maschinelles Lernen die Funktionalität digitaler Kreditplattformen verbessern und neue Geschäftsmöglichkeiten eröffnen. Durch den Einsatz dieser Technologien lässt sich der Kreditbeschaffungsprozess vereinfachen, beschleunigen und transparent gestalten. Dank KI- und maschinell lernender Technologien, die Kreditanträge in Sekundenschnelle bearbeiten, sind die Genehmigungszeiträume skalierbar. Durch den Wegfall von Zwischenhändlern und Vermittlern im Kreditprozess schafft die Blockchain-basierte Kreditplattform zudem eine direkte Kommunikation zwischen Kreditgebern und Kreditnehmern.

Herausforderungen

- Probleme mit Infrastruktur und Netzwerkkonnektivität – Die armen und unterentwickelten Länder der Welt sind weiterhin auf veraltete Telekommunikationsinfrastruktur angewiesen, die keine Konnektivität mit hoher Kapazität und geringer Latenz bietet. Ein langsames Internet kann zu einem schlechten Kundenerlebnis führen. Da digitale Kreditunternehmen alle ihre Dienstleistungen online anbieten, führt eine langsame Verbindung zu einer schlechten Servicequalität.

Digitale Kreditlösungen sind in Gebieten ohne Hochgeschwindigkeitsinternet äußerst schwierig zu implementieren. Trotz der langen Genehmigungsverzögerungen verlassen sich Unternehmen in diesen Ländern stärker auf Offline-Kreditoptionen, da der persönliche Kontakt ein besseres Verständnis und ein besseres Kundenerlebnis bietet. - Es wird erwartet, dass Datenschutz und Datensicherheit die Expansion der Branche bremsen werden. Zahlreiche Regierungen weltweit haben Maßnahmen ergriffen, um Bedenken hinsichtlich der Datensicherheit und des Datenschutzes im Zusammenhang mit digitalen Kreditplattformen auszuräumen.

- Einer der Hauptfaktoren, die das Wachstum des Marktes für digitale Kreditplattformen verhindern könnten, ist die zunehmende Abhängigkeit von traditionellen Kreditvergabetechniken.

Marktgröße und Prognose für digitale Kreditplattformen:

| Berichtsattribut | Einzelheiten |

|---|---|

|

Basisjahr |

2025 |

|

Prognosezeitraum |

2026–2035 |

|

CAGR |

23,5 % |

|

Marktgröße im Basisjahr (2025) |

23,28 Milliarden US-Dollar |

|

Prognostizierte Marktgröße im Jahr 2035 |

192,16 Milliarden US-Dollar |

|

Regionaler Geltungsbereich |

|

Marktsegmentierung für digitale Kreditplattformen:

Service-Segmentanalyse

Der Bereich Design und Implementierung dominiert den Markt für digitale Kreditplattformen und wird im Prognosezeitraum voraussichtlich einen Anteil von 33 % erreichen. Um die Nutzung digitaler Plattformen zu erleichtern, benötigen Finanzinstitute ein Framework für Design und Implementierung. Dieses Framework kann Finanzinstitute beispielsweise bei der effektiven Abwicklung ihres Kreditgeschäfts unterstützen.

Um eine einfache Integration in verschiedene Kreditlösungen zu ermöglichen und die Einhaltung gesetzlicher Vorschriften zu gewährleisten, bieten Unternehmen diese Implementierungsdienste innerhalb ihrer Kreditplattform an. Der Design- und Implementierungsabschnitt bietet Vorteile, darunter Betriebskosteneinsparungen und einen flexiblen und flexiblen Verwaltungsansatz.

Lösungssegmentanalyse

Basierend auf dieser Lösung wird erwartet, dass das Segment Geschäftsprozessmanagement im Markt für digitale Kreditplattformen im Prognosezeitraum einen Anteil von rund 32 % halten wird. Das Segment wächst, da es die Betriebskosten drastisch senken und die Produktivität steigern kann. Geschäftsprozessmanagement erfreut sich zunehmender Beliebtheit. Gleichzeitig werden die Vorteile des Geschäftsprozessmanagements im Kreditgeschäft, darunter eine höhere Kundenzufriedenheit und Mitarbeitereffizienz, weniger Fehler und ein geringerer Papierverbrauch, voraussichtlich auch die Haupttreiber des Wachstums des Marktes für digitale Kreditplattformen sein.

Darüber hinaus wird die Effizienz des Geschäftsprozessmanagements insbesondere durch Entwicklungen in den Bereichen Big Data und Cloud Computing vorangetrieben. Steigende IT-Ausgaben begünstigen das Wachstum des Geschäftsprozessmanagement-Marktes im gesamten Prognosezeitraum. Es wird erwartet, dass die weltweiten IT-Ausgaben ab 2022 um 5,5 % auf rund 4,6 Billionen US-Dollar im Jahr 2023 steigen werden.

Unsere eingehende Analyse des globalen Marktes für digitale Kreditplattformen umfasst die folgenden Segmente:

Service |

|

Lösung |

|

Einsatz |

|

Endverwendung |

|

Vishnu Nair

Leiter - Globale GeschäftsentwicklungPassen Sie diesen Bericht an Ihre Anforderungen an – sprechen Sie mit unserem Berater für individuelle Einblicke und Optionen.

Regionale Marktanalyse für digitale Kreditplattformen:

Einblicke in den nordamerikanischen Markt

Der Markt für digitale Kreditplattformen in Nordamerika dürfte im Prognosezeitraum mit rund 34 % den größten Umsatzanteil aufweisen. Das Wachstum in dieser Region ist auf die landesweite Präsenz bedeutender Anbieter digitaler Kredite zurückzuführen. Darüber hinaus hat die Region Spitzentechnologien eingeführt, was zu einer anhaltend starken Nachfrage nach digitalen End-to-End-Finanzlösungen in Nordamerika geführt hat.

Aufgrund der hohen mobilen Belegschaft sind Finanzinstitute in der Region besonders gefordert, ihre Dienstleistungen zu digitalisieren und das Kundenerlebnis zu verbessern. Um sich einen deutlichen Wettbewerbsvorteil zu verschaffen, versuchen sie, sich durch die Einführung innovativer digitaler Dienste von der Konkurrenz abzuheben. Aktuellen Informationen zufolge haben insgesamt 72 % der weltweit größten Technologieunternehmen ihren Sitz in den USA.

Einblicke in den APAC-Markt

Der Markt für digitale Kreditplattformen im asiatisch-pazifischen Raum wird im Prognosezeitraum voraussichtlich einen Umsatzanteil von etwa 28 % halten. Einige asiatische Länder verfügen über regulatorische Rahmenbedingungen, die Innovationen und digitale Finanzdienstleistungen fördern. So wurde beispielsweise für die in Singapur betriebene digitale Kreditplattform ein gesetzlicher Rahmen namens „The Singapore Variable Capital Company“ (VCC) entwickelt, der betriebliche Effizienz, regulatorische Klarheit und Flexibilität bietet.

Darüber hinaus wurde die „Fintech Regulatory Sandbox“ eingerichtet, die es Fintech-Unternehmen, darunter auch Online-Kreditplattformen, ermöglicht, ihre kreativen Geschäftskonzepte in einem sicheren Umfeld zu testen. Dadurch wurde eine Atmosphäre geschaffen, die die Entwicklung und das Wachstum digitaler Kreditplattformen fördert und sowohl inländische als auch ausländische Teilnehmer anzieht.

Marktteilnehmer für digitale Kreditplattformen:

- Reserve Bank of India (RBI)

- Unternehmensübersicht

- Geschäftsstrategie

- Wichtige Produktangebote

- Finanzielle Leistung

- Wichtige Leistungsindikatoren

- Risikoanalyse

- Jüngste Entwicklung

- Regionale Präsenz

- SWOT-Analyse

- Funding Circle Limited

- Biz2X

- Razorpay Software Private Limited

- Paytm

- Fiserv, Inc.

- Newgen Software

- Nucleus Software

- Pegasystems Inc.

- Tavant

Neueste Entwicklungen

- RBI – Die Reserve Bank of India (RBI) hat Pläne für den Start eines neuen Pilotprojekts für digitale Kreditvergabe für eine öffentliche Technologieplattform angekündigt, die für reibungslose Kreditvergabe gedacht ist. Die Plattform wird vom Reserve Bank Innovation Hub (RBIH), einer hundertprozentigen Tochtergesellschaft der Zentralbank, eingerichtet.

- Biz2X – Biz2X, eine führende SaaS-Plattform für digitale Kreditvergabe von Biz2Credit, ist eine Partnerschaft mit TruBoard eingegangen, einem führenden Unternehmen im Bereich Asset Performance Management, das auf der Maadhyam-Plattform operiert. Die Partnerschaft zielt darauf ab, die zunehmende Sorge um notleidende Vermögenswerte (Non-Performing Assets, NPAs) bei Privat- und Kleinunternehmenskrediten zu adressieren. Sie ermöglicht Maadhyam-Kunden die Verwaltung ihrer Kredite, reduziert NPAs deutlich und trägt so zu einer besseren finanziellen Inklusion von KMU bei.

- Report ID: 5597

- Published Date: Sep 16, 2025

- Report Format: PDF, PPT

- Entdecken Sie eine Vorschau auf die wichtigsten Markttrends und Erkenntnisse

- Prüfen Sie Beispiel-Datentabellen und Segmentaufgliederungen

- Erleben Sie die Qualität unserer visuellen Datendarstellungen

- Bewerten Sie unsere Berichtsstruktur und Forschungsmethodik

- Werfen Sie einen Blick auf die Analyse der Wettbewerbslandschaft

- Verstehen Sie, wie regionale Prognosen dargestellt werden

- Beurteilen Sie die Tiefe der Unternehmensprofile und Benchmarking

- Sehen Sie voraus, wie umsetzbare Erkenntnisse Ihre Strategie unterstützen können

Entdecken Sie reale Daten und Analysen

Häufig gestellte Fragen (FAQ)

Digitale Kreditplattform Umfang des Marktberichts

Die kostenlose Stichprobe umfasst aktuelle und historische Marktgrößen, Wachstumstrends, regionale Diagramme und Tabellen, Unternehmensprofile, segmentweise Prognosen und mehr.

Kontaktieren Sie unseren Experten

Urheberrecht © 2026 Research Nester. Alle Rechte vorbehalten.