Prospettive di mercato degli scanner PET:

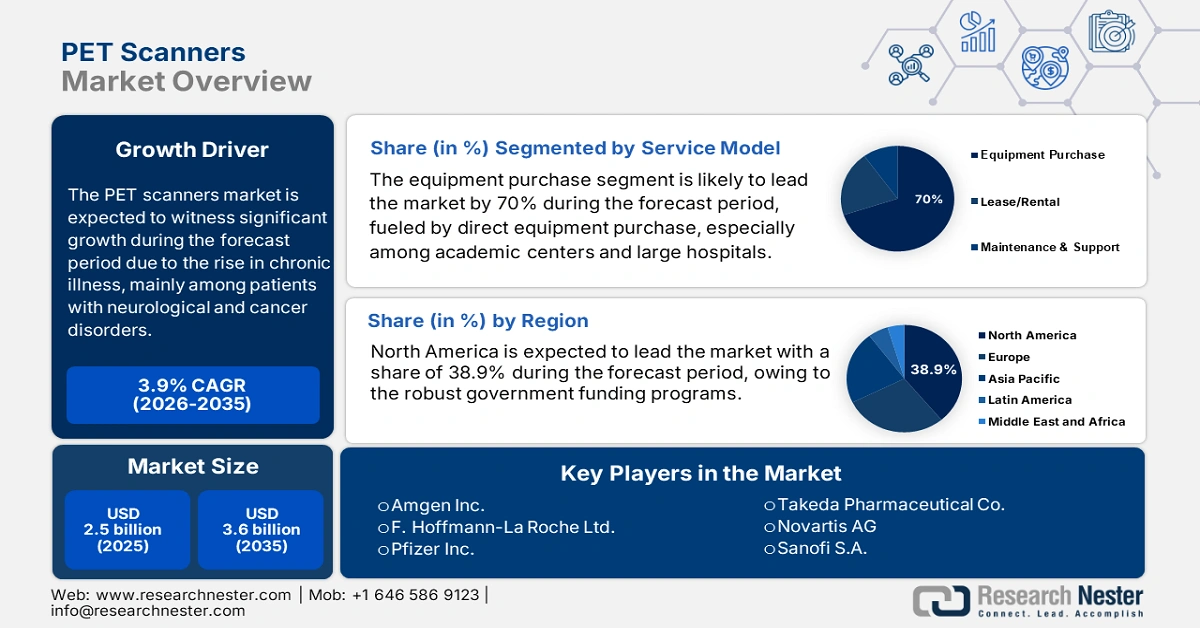

Il mercato degli scanner PET è stato stimato in 2,5 miliardi di dollari nel 2025 e si prevede che raggiungerà i 3,6 miliardi di dollari entro la fine del 2035, con un CAGR del 3,9% nel periodo di previsione, ovvero dal 2026 al 2035. Nel 2026, il valore del settore degli scanner PET è stimato in 2,6 miliardi di dollari.

Il mercato globale degli scanner PET è in espansione a causa del crescente carico di malattie croniche, principalmente tra i pazienti con disturbi neurologici e oncologici. Secondo il rapporto dell'OMS di febbraio 2024, 1 persona su 5 sviluppa un cancro, con quasi 1 uomo su 9 e 1 donna su 12 che muoiono di cancro, il che rappresenta un fattore determinante per i sistemi di imaging avanzati, inclusi gli scanner PET. Inoltre, anche il morbo di Alzheimer è una diagnosi importante che richiede scanner PET. Secondo il rapporto NLM pubblicato a maggio 2024, oltre 6,9 milioni di pazienti negli Stati Uniti saranno affetti dal morbo di Alzheimer nel 2024, e si prevede che questa cifra raddoppierà nei prossimi anni. Questo aumento del volume di pazienti sta influenzando i tassi di approvvigionamento degli scanner PET nei principali centri diagnostici e nei sistemi sanitari.

Dal punto di vista della catena di fornitura, la produzione di scanner PET è trainata sia dalla logistica dei traccianti radiofarmaceutici che dai componenti dei dispositivi medici. Secondo l'Energy Information Administration e la FDA degli Stati Uniti, i materiali nucleari utilizzati nei traccianti PET sono soggetti a controllo normativo, e i ritardi nella produzione di isotopi, come il molibdeno-99, nel 2023 hanno influenzato la programmazione diagnostica. Secondo il rapporto della FDA del 2023, negli Stati Uniti sono stati approvati quasi 21 farmaci per PET e sono in fase di sviluppo oltre 50 nuovi farmaci per PET come agenti di imaging di accompagnamento agli agenti teranostici. Questi valori evidenziano la crescita e la domanda del mercato.

Mercato degli scanner PET: fattori di crescita e sfide

Fattori di crescita

- Aumento del bacino di pazienti con malattie croniche: le malattie neurodegenerative e tumorali stanno trainando la domanda di PET. Negli Stati Uniti, nel 2025 si registrano circa 2.041.910 nuovi casi che richiedono PET, secondo il rapporto NCI di maggio 2025. Inoltre, in Europa, l'invecchiamento della popolazione affetta da malattia di Alzheimer è aumentato. Questo aumento del bacino di pazienti ha incrementato l'adozione di scanner PET per la pianificazione del trattamento e la diagnosi precoce, principalmente nei settori neurologico e oncologico. Inoltre, il rimborso in questi casi da parte di Medicare e dei sistemi sanitari nazionali europei ha favorito l'installazione di scanner avanzati in ospedali e centri diagnostici.

- Imaging ibrido e progressi tecnologici: le aziende stanno potenziando le loro scansioni PET con l'analisi delle immagini basata sull'intelligenza artificiale e l'analisi PET o TC digitale per migliorare la precisione diagnostica. Aziende come Biograph Vision Quadra di Siemens Healthineers nel 2023 hanno fornito risultati di scansione più rapidi, con una sensibilità effettiva 10 volte superiore e una minore dose di radiazioni. Le aziende stanno investendo attivamente nell'intelligenza artificiale e nei sistemi ibridi per dominare il mercato. Queste innovazioni stanno migliorando la produttività dei pazienti e ampliando l'applicazione della PET nei settori delle malattie infettive e della cardiologia. I produttori stanno stringendo collaborazioni strategiche con sviluppatori di intelligenza artificiale e istituti di ricerca per promuovere iniziative di medicina di precisione e diagnostica personalizzata.

- Linee guida rigorose per la spesa pubblica e il rimborso: i finanziamenti governativi per Medicare e Medicaid stanno promuovendo l'adozione della PET. La spesa Medicare per le PET è aumentata nel 2023, influenzando la crescente domanda di diagnostica. La FDA ha ampliato le autorizzazioni per la PET in neurologia e oncologia, aumentandone il rimborso. L'annuncio del CMS nel 2022 di includere la PET per l'amiloide per l'Alzheimer ha aumentato l'accesso. Inoltre, nazioni come Germania e Giappone hanno incrementato la spesa pubblica per l'imaging avanzato. Inoltre, per migliorare la penetrazione del mercato, i produttori si stanno concentrando sull'armonizzazione con le politiche di rimborso.

Principali siti oncologici nel 2022

Rango | Uomini – Principali siti di cancro | % Condividere | Donne – Principali siti di cancro | % Condividere |

1 | Polmone | 10,6% | Seno | 28,8% |

2 | Bocca | 8,4% | Cervice | 10,6% |

3 | Prostata | 6,1% | Ovaia | 6,2% |

4 | Lingua | 5,9% | Corpo dell'utero | 3,7% |

5 | Stomaco | 4,8% | Polmone | 3,7% |

Fonte: NLM, marzo 2023

Tasso di mortalità per cancro per tipo nel 2021

Tipo | Tasso di mortalità |

Polmone, trachea e bronchi | 25.6 |

Colon e retto | 13.2 |

Stomaco | 12.1 |

Seno | 8.5 |

Esofageo | 6.8 |

Pancreas | 6.4 |

Fonte: Our World in Data, 2021

Sfide

- Criteri di accessibilità economica nei paesi in via di sviluppo: in India, solo pochi ospedali dispongono di scanner PET, poiché sono troppo costosi. United Imaging ha introdotto un sistema che cattura la maggior parte della quota di mercato. La copertura assicurativa limitata e gli elevati costi diretti limitano l'accesso dei pazienti a diagnosi avanzate. Si stanno valutando partnership pubblico-private per sovvenzionare i prezzi delle scansioni e ampliare le infrastrutture. Con l'aumento della produzione nazionale, si prevede un aumento dell'accessibilità economica, sbloccando così opportunità di crescita nelle città di secondo e terzo livello.

Dimensioni e previsioni del mercato degli scanner PET:

| Attribut du rapport | Détails |

|---|---|

|

Anno base |

2025 |

|

Anno di previsione |

2026-2035 |

|

CAGR |

3,9% |

|

Dimensione del mercato dell'anno base (2025) |

2,5 miliardi di dollari |

|

Dimensione del mercato prevista per l'anno (2035) |

3,6 miliardi di dollari |

|

Ambito regionale |

|

Segmentazione del mercato degli scanner PET:

Analisi del segmento del modello di servizio

L'acquisto di apparecchiature è il segmento leader e si prevede che manterrà il valore azionario del 70% entro il 2035. Il segmento è trainato dall'acquisto diretto di apparecchiature, principalmente nei grandi ospedali e nei centri accademici. Il Dipartimento per gli Affari dei Veterani degli Stati Uniti e l'Amministrazione delle Risorse e dei Servizi Sanitari (Health Resources and Services Administration) continuano a investire in apparecchiature diagnostiche, compresi i sistemi di scansione PET, nell'ambito dei programmi di modernizzazione federali. Inoltre, la proprietà diretta si traduce in una riduzione dei costi operativi e consente una perfetta integrazione nei sistemi IT e nelle farmacie radiologiche. Poiché l'imaging PET è essenziale per l'assistenza multidisciplinare, le istituzioni preferiscono l'acquisto aperto per garantire la disponibilità a lungo termine, il controllo dei costi di manutenzione e l'idoneità agli incentivi fiscali legati all'ammortamento previsti dalle linee guida federali statunitensi.

Analisi del segmento applicativo

Il sottosegmento oncologico domina e si prevede che detenga una quota di mercato significativa entro il 2035. Il segmento è trainato dall'elevata sensibilità della modalità nella stadiazione del cancro. Secondo il rapporto dell'OMS del febbraio 2024, si prevede che il 77% dei casi di cancro aumenterà nei prossimi anni, evidenziando la crescente domanda. L'imaging PET è fondamentale nella gestione dei casi di seno, colon-retto, polmone e linfoma. Secondo i dati dei Centers for Medicare and Medicaid Services, vengono eseguite molteplici procedure di scansione PET per i codici CPT correlati all'oncologia, migliorando l'accesso ambulatoriale e ospedaliero. Inoltre, le tendenze cliniche e politiche impediscono ai leader dell'oncologia di continuare a utilizzare l'applicazione degli scanner PET a livello globale.

Analisi del segmento di utenti finali

Gli ospedali guidano il segmento degli utenti finali e sono destinati a mantenere un valore azionario considerevole entro il 2035. Il segmento è trainato dal loro processo di accesso ai budget di capitale e dall'assistenza completa ai pazienti. Secondo il rapporto AHRQ, l'integrazione della PET-TC si è estesa nei sistemi ospedalieri statunitensi per la diagnosi neurologica e oncologica. Inoltre, il rapporto MOHFW indica che il governo intende costruire 200 centri oncologici diurni entro il 2025-2026 in tutti gli ospedali distrettuali nei prossimi tre anni. Queste istituzioni si occupano degli standard di accreditamento per migliorare il rimborso delle prestazioni di imaging e garantire un flusso di pazienti costante.

La nostra analisi approfondita del mercato globale include i seguenti segmenti:

Segmento | Sottosegmenti |

Tipo |

|

Tecnologia del rilevatore |

|

Applicazione |

|

Utente finale |

|

Modello di servizio |

|

Vishnu Nair

Responsabile dello sviluppo commerciale globalePersonalizza questo rapporto in base alle tue esigenze — contatta il nostro consulente per approfondimenti e opzioni personalizzate.

Mercato degli scanner PET - Analisi regionale

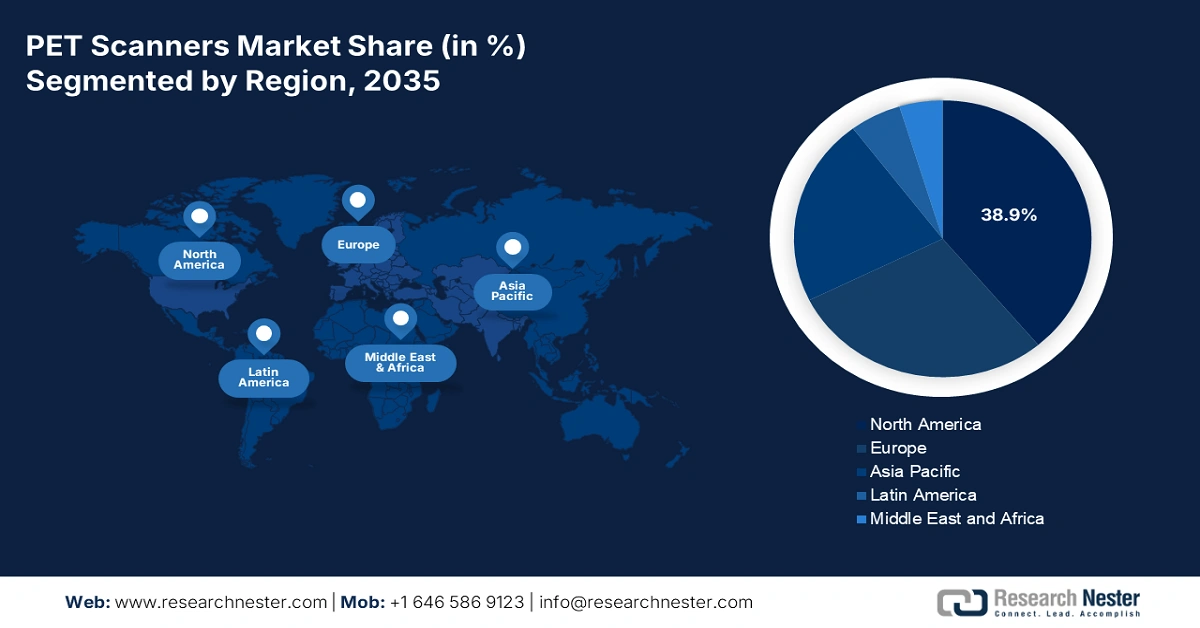

Approfondimenti sul mercato nordamericano

Il Nord America è la regione dominante nel mercato degli scanner PET e si prevede che deterrà una quota del 38,9% con un CAGR del 6,3% entro il 2035. La regione è trainata dall'invecchiamento della popolazione, dal crescente carico di malattie croniche e da solidi programmi di finanziamento governativi. Gli Stati Uniti mantengono e adottano infrastrutture radiologiche avanzate, rimborsi Medicare/Medicaid e ricerca sull'imaging finanziata dal NIH. Il Canada sostiene questa crescita attraverso solidi finanziamenti provinciali per l'assistenza sanitaria e appalti centralizzati per gli ospedali pubblici nei settori ad alta capacità. Entrambi i paesi beneficiano inoltre della produzione locale di radiotraccianti PET e degli investimenti nelle tecnologie PET digitali. Inoltre, i partenariati pubblico-privati tra istituti di ricerca e università mediche stanno promuovendo l'adozione di sistemi PET basati sull'intelligenza artificiale in oncologia e neurologia.

Il mercato degli scanner PET negli Stati Uniti è in espansione grazie alla solida infrastruttura di diagnostica per immagini e al forte sostegno governativo. Secondo il rapporto NIH del 2025, i National Institutes of Health (NIH) hanno stanziato circa 440,6 milioni di dollari nell'anno fiscale 2025 al National Institute of Biomedical Imaging and Bioengineering, che finanzia principalmente la ricerca sull'imaging biomedico, comprese le tecnologie di imaging medico avanzate. La spesa Medicare per le scansioni PET è aumentata tra il 2020 e il 2024, dopo l'ampliamento dell'idoneità per la diagnostica oncologica e neurodegenerativa. L'American Medical Association e la PhRMA hanno intensificato la collaborazione tra sviluppatori di farmaci e produttori di dispositivi per consentire la diagnostica basata sulla PET. Queste tendenze sono supportate dall'invecchiamento della popolazione e dai casi di Alzheimer, con la PET che sta diventando un elemento chiave per l'intervento precoce.

Aumento del costo del cancro negli Stati Uniti

Anno | Costo |

2015 | 183 miliardi di dollari |

2025 | 222 miliardi di dollari |

2030 | 246 miliardi di dollari |

Fonte: NIHCM, dicembre 2024

Approfondimenti sul mercato APAC

L'area Asia-Pacifico è il mercato in più rapida crescita per gli scanner PET e probabilmente ne occuperà la quota maggiore nel 2035. La regione è alimentata dall'aumento dell'incidenza del cancro, dal carico di malattie neurodegenerative e dall'espansione delle infrastrutture sanitarie. Giappone e Cina insieme detengono la maggiore quota di fatturato regionale, insieme a un elevato sostegno governativo. Inoltre, un rapporto NLM del luglio 2024 afferma che 319 istituti in Cina eseguono esami PET, con 314 scanner PET/TC in 30 province. Le tendenze chiave nella regione si concentrano sulla tecnologia PET digitale e sulla localizzazione della fornitura di radiofarmaci, nonché sulle modifiche ai rimborsi per migliorarne l'accesso.

Il Giappone domina il mercato degli scanner PET nella regione Asia-Pacifico. Il rapporto NLM dell'aprile 2024 ha evidenziato che nel 2022 sono state eseguite quasi 389 scansioni PET, numero che è poi aumentato a 412. L'Agenzia giapponese per la ricerca e lo sviluppo medico (AMED) ha anche cofinanziato progetti di sviluppo di PET-MRI per promuovere la diagnosi precoce dell'Alzheimer e del cancro tra la popolazione anziana. L'aumento degli investimenti ha reso il Giappone un centro leader per lo sviluppo di PET e la ricerca clinica in Asia. La continua cooperazione tra governo e industria dovrebbe continuare a incrementare la disponibilità e la precisione diagnostica a livello nazionale.

Approfondimenti sul mercato europeo

Il mercato degli scanner PET in Europa è in rapida espansione, alimentato dall'invecchiamento della popolazione, dall'elevata incidenza di tumori e dalla crescente domanda di diagnosi accurate. Progressi tecnologici come la PET digitale e i sistemi ibridi PET/RM stanno ulteriormente alimentando la crescita del mercato. Inoltre, la Commissione Europea ha stanziato oltre 810 milioni di euro per progetti di digitalizzazione sanitaria, di cui 280 milioni di euro nell'ambito del programma EU4Health e finanziamenti aggiuntivi tramite il programma Europa Digitale, il meccanismo per collegare l'Europa e Horizon Europe, sulla base dei dati della Commissione Europea pubblicati a settembre 2025. Gli scanner PET sono fondamentali per i programmi di imaging oncologico e neurologico, finanziati dai bilanci nazionali e dai piani UE per la modernizzazione sanitaria.

La Germania è il maggiore azionista del mercato degli scanner PET in Europa. Il Paese è trainato dall'aumento dei casi di cancro su base annua. Il Ministero Federale della Salute ha dichiarato che il Paese ha investito ingenti somme di denaro nelle infrastrutture PET nel 2024, con l'installazione di nuove apparecchiature nell'ambito di modelli di partenariato pubblico-privato. L'Associazione Medica Tedesca sottolinea il ruolo fondamentale della PET nelle linee guida nazionali per la cura del cancro, principalmente per la diagnosi del cancro al seno e alla prostata. L'integrazione della diagnostica PET tedesca negli ospedali di medicina generale ne rafforza il predominio nel mercato regionale.

Principali attori del mercato degli scanner PET:

- Siemens Healthineers AG

- Panoramica aziendale

- Strategia aziendale

- Offerte di prodotti chiave

- Performance finanziaria

- Indicatori chiave di prestazione

- Analisi del rischio

- Sviluppo recente

- Presenza regionale

- Analisi SWOT

- GE HealthCare Technologies Inc.

- Canon Medical Systems Corporation

- Philips Healthcare

- Shimadzu Corporation

- United Imaging Healthcare

- Positron Corporation

- Sistemi medici Neusoft

- Sistemi di imaging medico Mediso

- Cubresa Inc.

- Molecubes

- Dinamica dello spettro medico

- Nuctech Company Ltd.

- iSOTOPE LLC

- Tecnologie mediche Adani

- INUMAC

- ScintCare Medical

- Medha Servo Drives Pvt. Ltd.

- Ciclomedica

- DGIST (Istituto di scienza e tecnologia di Daegu Gyeongbuk)

Il mercato globale degli scanner PET è dominato da aziende leader come Siemens Healthineers e GE HealthCare, che insieme detengono un terzo della quota di mercato grazie all'innovazione avanzata nel settore PET/TC e alla solida distribuzione a livello globale. Le aziende giapponesi ed europee stanno investendo in modo significativo in sistemi PET digitali e basati sull'intelligenza artificiale. Le aziende stanno intraprendendo iniziative strategiche come joint venture, crescenti investimenti in ricerca e sviluppo ed espansione geografica nell'imaging ibrido. Operatori regionali e startup in India, Malesia e Corea del Sud puntano su un design modulare ed economico per supportare i mercati meno serviti. Inoltre, i finanziamenti del NIH statunitense e i partenariati pubblico-privati finanziati dall'UE stimolano l'innovazione in tutto il mondo.

Ecco un elenco dei principali attori che operano sul mercato:

Sviluppi recenti

- Nel giugno 2025, il primo scanner PET total body scozzese viene lanciato e utilizzato in diversi ospedali, consentendo ai pazienti di accelerare diagnosi, trattamento e sperimentazioni cliniche in tutto il Regno Unito. Rispetto ad altri dispositivi, il nuovo dispositivo è 40 volte più sensibile, 10 volte più veloce e può esaminare il 50% dei pazienti al giorno.

- Nel maggio 2025, GE HealthCare ha sviluppato e lanciato Omni Legend, uno scanner PET-CT avanzato che utilizza l'intelligenza artificiale per rilevare tumori piccoli fino a 1,4 millimetri, presentato a Gurugram.

- Nell'aprile 2024, CDL Nuclear Technologies ha presentato l'ultima innovazione, il rimorchio mobile dedicato per PET/CT cardiaca, che viene utilizzato per trasformare l'assistenza cardiaca fornendo direttamente servizi di imaging PET/CT cardiaca all'avanguardia alle strutture mediche secondo i loro programmi.

- Report ID: 203

- Published Date: Sep 25, 2025

- Report Format: PDF, PPT

- Esplora un’anteprima delle principali tendenze di mercato e degli approfondimenti

- Rivedi tabelle di dati campione e suddivisioni per segmento

- Vivi la qualità delle nostre rappresentazioni visive dei dati

- Valuta la struttura del nostro rapporto e la metodologia di ricerca

- Dai uno sguardo all’analisi del panorama competitivo

- Comprendi come vengono presentate le previsioni regionali

- Valuta la profondità del profilo aziendale e del benchmarking

- Anteprima di come gli insight attuabili possano supportare la vostra strategia

Esplora dati e analisi reali

Domande frequenti (FAQ)

Scanner PET Ambito del rapporto di mercato

Il campione gratuito include le dimensioni attuali e storiche del mercato, le tendenze di crescita, grafici e tabelle regionali, profili aziendali, previsioni per segmento e altro ancora.

Contatta il nostro esperto