Prospettive di mercato dell'ammoniaca gassosa e dell'acqua ammoniacale:

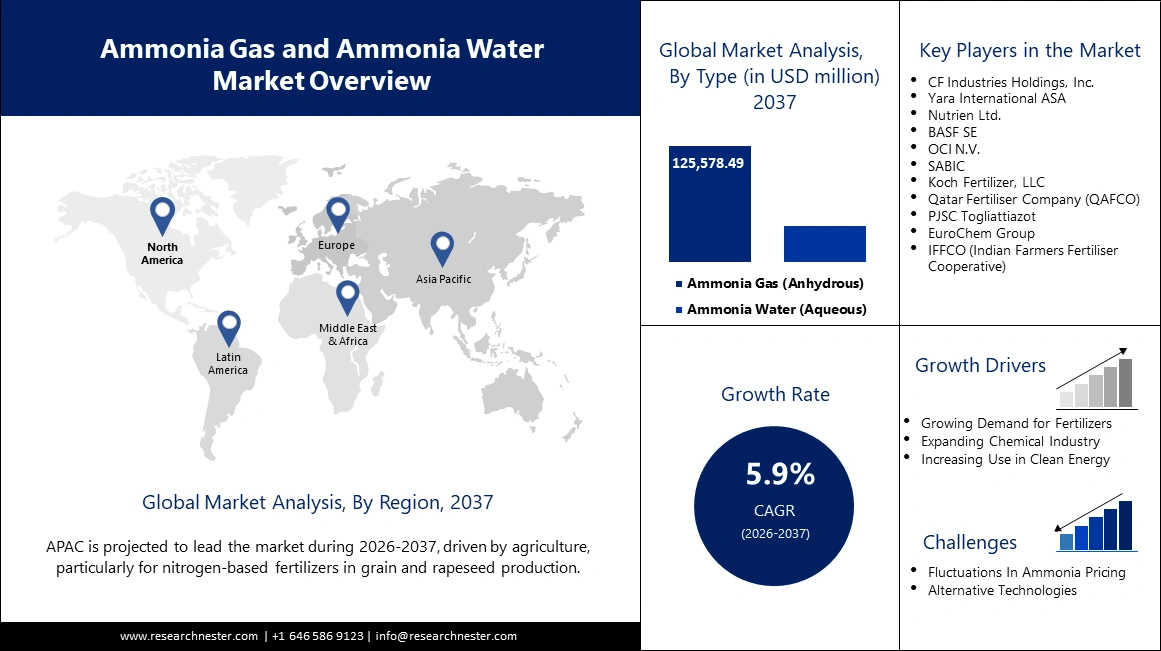

Il mercato dell'ammoniaca gassosa e dell'acqua ammoniacale è stato stimato a 90,5 miliardi di dollari nel 2025 e si prevede che raggiungerà una valutazione di 177,7 miliardi di dollari entro la fine del 2037, con un CAGR del 5,9% nel periodo di previsione, ovvero 2026-2037. Nel 2026, il valore del settore dell'ammoniaca gassosa e dell'acqua ammoniacale è stimato a 95,7 miliardi di dollari.

Il mercato dell'ammoniaca gassosa e dell'acqua ammoniacale sta assistendo a un profondo cambiamento, stimolato da una spinta globale verso la decarbonizzazione e la produzione di ammoniaca verde come principale vettore energetico. Le aziende stanno investendo in modo significativo in tecnologie di produzione a basse emissioni di carbonio e collaborazioni strategiche per soddisfare la crescente domanda da parte dei mercati di utilizzo finale, sia tradizionali che emergenti. Uno degli sviluppi in questo ambito è stato l'accordo di fornitura a lungo termine di ammoniaca a basse emissioni di carbonio tra ExxonMobil e Marubeni, stipulato nel maggio 2025. Questa collaborazione consentirà la creazione di nuove catene di approvvigionamento energetico più pulite. Il processo è supportato dal crescente interesse da parte delle istituzioni finanziarie, con partecipanti come Carlyle e GIC che effettuano investimenti strategici negli sviluppatori di progetti di ammoniaca verde, a dimostrazione dell'elevata fiducia del mercato in un'economia sostenibile basata sull'ammoniaca.

Le politiche governative e le collaborazioni internazionali stanno plasmando il futuro del mercato. Ad esempio, nel giugno 2024, la Solar Energy Corporation of India (SECI) ha indetto una gara d'appalto record per 724.000 tonnellate di ammoniaca verde all'anno per rendere più verde l'industria nazionale dei fertilizzanti, nell'ambito del suo programma Strategic Interventions for Green Hydrogen Transition (SIGHT). Questo programma è supportato da solidi quadri finanziari, come il Payment Security Mechanism (PSM) per ridurre il rischio dei contratti di prelievo. Questi programmi governativi stanno stabilizzando l'ambiente e rendendolo favorevole agli investitori, guidando la transizione verso l'ammoniaca verde e rendendola la spina dorsale della futura economia energetica e agroalimentare.

Mercato dell'ammoniaca gassosa e dell'acqua ammoniacale: fattori di crescita e sfide

Fattori di crescita

- Rivoluzione globale dell'energia verde: la crescente propensione verso l'energia verde è un fattore trainante importante per il mercato dell'ammoniaca, e l'ammoniaca verde sta emergendo come un vettore significativo per il trasporto e lo stoccaggio dell'idrogeno. China Envision Energy ha commissionato il più grande complesso pianificato al mondo per la produzione di idrogeno verde e ammoniaca nel luglio 2025, con una capacità di 320.000 tonnellate all'anno e un importante accordo di prelievo con Japan Marubeni. L'iniziativa è rappresentativa dell'ambizione e dell'entità degli investimenti nel settore dell'ammoniaca verde. Mentre il mondo si muove verso il raggiungimento dei suoi obiettivi climatici, la necessità di ammoniaca verde come vettore energetico pulito e combustibile rimarrà un fattore chiave per la crescita e lo sviluppo del mercato nei prossimi anni.

- Decarbonizzazione del settore marittimo e industriale: la ricerca di combustibili a basse emissioni di carbonio da parte del settore navale sta creando un solido mercato per l'ammoniaca. Amon Maritime e Navigator Gas hanno costituito una joint venture per la costruzione di due navi cisterna alimentate ad ammoniaca nel luglio 2025, con il sostegno di finanziamenti statali norvegesi per gli investimenti. L'iniziativa dimostra lo slancio di crescita dell'ammoniaca come combustibile marittimo a zero emissioni di carbonio. Oltre al settore navale, anche gli utenti finali industriali stanno passando all'ammoniaca a basse emissioni di carbonio nel tentativo di ridurre le proprie emissioni, creando un motore di domanda bidirezionale a supporto degli investimenti in nuove tecnologie di produzione e delle transazioni di prelievo su larga scala.

- Applicazioni in crescita in settori tecnologici all'avanguardia: un altro fattore significativo è il crescente utilizzo di acqua ammoniacale ad alta purezza nei nuovi processi produttivi. Si prevede che il mercato dell'acqua ammoniacale di grado elettronico registrerà una forte crescita grazie alla crescita dell'industria dei semiconduttori. Questa sostanza chimica è un materiale essenziale utilizzato per la produzione di microelettronica, circuiti integrati e celle fotovoltaiche. Il 5G, l'Internet of Things (IoT) e altre nuove tecnologie hanno portato a un boom della domanda di soluzioni di ammoniaca su misura, aprendo opportunità redditizie per la crescita del mercato dell'ammoniaca gassosa e dell'acqua ammoniacale oltre gli usi tradizionali.

Dinamiche del commercio globale dell'ammoniaca

La transizione verso l'energia pulita sta ridefinendo i nuovi modelli commerciali nel mercato globale dell'ammoniaca. Storicamente, circa il 10% della produzione globale di ammoniaca (19-21 milioni di tonnellate) viene commercializzata annualmente, con i canali di esportazione dominanti che vanno dagli hub del gas naturale a basso costo, come Russia, Trinidad e Tobago e Medio Oriente, ai principali centri di importazione in Europa, India e Asia orientale. La tendenza continua, ma le sue fondamenta vengono riscritte. La crisi energetica europea ha determinato una variazione delle importazioni e gli Stati Uniti sono passati da importatori a esportatori netti. Il cambiamento più significativo è lo sviluppo previsto di nuovi canali commerciali globali per l'ammoniaca pulita, con regioni dotate di fonti di energia rinnovabile (come Australia e Cile) o di capacità di sequestro del carbonio (come Nord America e Medio Oriente) destinate a diventare i fornitori di energia pulita del futuro per i centri di domanda europei e asiatici.

Analisi delle esportazioni globali di ammoniaca (2019-2021)

Paese | Valore delle esportazioni (2019) | Valore delle esportazioni (2020) | Valore delle esportazioni (2021) |

Canada | 941813.00 | 1052308.00 | 1196041.00 |

NOI | 289p24.82 | 40072.96 | 281923.24 |

Regno Unito | 232059.69 | 311981.24 | 111764.85 |

Cina | 192,54 | 31.55 | 70.27 |

India | 1526,80 | 1511.91 | 2592.48 |

Giappone | 120,73 | 210.6 | 164,25 |

Analisi delle importazioni globali di ammoniaca (2019-2021)

Paese | Valore delle importazioni (2019) | Valore delle importazioni (2020) | Valore delle importazioni (2021) |

Canada | 1057,98 | 8512.87 | 3676,92 |

NOI | 25690.15 | 20.76 | 28878.19 |

Regno Unito | 25690.15 | 20.76 | 28878.19 |

Giappone | 234958.84 | 213078.84 | 217446.57 |

India | 1526,80 | 1511.91 | 2592.48 |

Cina | 96,60 | 98,44 | 124,58 |

Sfide

- Impatto del rischio geopolitico sulle catene di approvvigionamento dell'ammoniaca: uno dei rischi significativi per il mercato dell'ammoniaca è l'impatto dell'incertezza geopolitica sulle catene di approvvigionamento. Nel giugno 2025, la riapertura ritardata dell'oleodotto Togliatti-Odessa e i successivi attacchi con droni contro gli impianti di produzione hanno avuto un impatto grave sulla produzione e l'esportazione di ammoniaca dalla Russia. Questi eventi esercitano un'enorme pressione sulla più ampia catena di approvvigionamento europea, che dipende fortemente da queste forniture per fertilizzanti e prodotti chimici industriali. Queste interruzioni portano alla volatilità dei prezzi e all'incertezza del mercato e aumentano la necessità di reti di approvvigionamento più diversificate e resilienti.

- Sfide logistiche e rischi per la sicurezza nelle operazioni di ammoniaca: un altro problema fondamentale è la complessità logistica e le problematiche di sicurezza legate allo stoccaggio e alla movimentazione dell'acqua ammoniacale. Un rapporto di mercato del marzo 2025 ha rilevato che, poiché l'ammoniaca è corrosiva e altamente volatile, richiede condizioni di stoccaggio speciali che ne garantiscano stabilità e sicurezza. Le aziende devono rispettare severe leggi ambientali e standard sanitari, il che aggiunge complessità e costi alle operazioni. Trovare un equilibrio tra requisiti e competitività è una questione fondamentale per gli operatori del settore, soprattutto di fronte alla crescente pressione normativa.

Dimensioni e previsioni del mercato dell'ammoniaca gassosa e dell'acqua ammoniacale:

| Attribut du rapport | Détails |

|---|---|

|

Anno base |

2025 |

|

Anno di previsione |

2026-2037 |

|

CAGR |

5,9% |

|

Dimensione del mercato dell'anno base (2025) |

90,5 miliardi di dollari |

|

Dimensione del mercato prevista per l'anno (2037) |

177,7 miliardi di dollari |

|

Ambito regionale |

|

Segmentazione del mercato dell'ammoniaca gassosa e dell'acqua ammoniacale:

Analisi del segmento di tipo

Si prevede che il segmento del gas di ammoniaca anidra manterrà una quota di mercato del 91% fino al 2037, grazie alla sua posizione centrale nella produzione di fertilizzanti e di una serie di prodotti chimici industriali. L'ammoniaca anidra è la materia prima d'elezione per i fertilizzanti azotati ed è quindi fondamentale per l'agricoltura mondiale. Nel dicembre 2024, CF Industries ha proseguito il suo ambizioso progetto di produzione di ammoniaca a basse emissioni di carbonio presso il suo complesso di Donaldsonville, sequestrando e catturando fino a 2 milioni di tonnellate di CO₂, il più grande progetto di conversione di questo tipo mai realizzato fino ad oggi. Ciò indica l'intenzione del settore di decarbonizzare il suo prodotto di punta, mantenendo il passo con una domanda insaziabile. Il predominio del segmento è ulteriormente esemplificato dalla sua crescente posizione come vettore di energia pulita. Nuove tecnologie di produzione di ammoniaca ecologica e a basse emissioni di carbonio stanno aprendo nuove applicazioni nei settori dell'energia e dei trasporti.

Analisi del segmento di applicazione del gas di ammoniaca (anidro)

Si prevede che il segmento dei fertilizzanti deterrà una quota del 48,5% nel mercato dell'ammoniaca anidra nel 2037, grazie al suo ruolo fondamentale per la sicurezza alimentare globale. Con la crescita della popolazione mondiale, la necessità di fertilizzanti azotati per aumentare le rese delle colture è un fattore trainante ricorrente e potente per il mercato dell'ammoniaca gassosa e dell'acqua ammoniacale. Nell'agosto 2024, il governo indiano ha aumentato la quota di importazione di ammoniaca verde per il settore dei fertilizzanti a 750.000 tonnellate all'anno nell'ambito del suo programma SIGHT, nell'ambito di un'iniziativa volta a promuovere l'uso di ammoniaca sostenibile nella produzione indiana di fertilizzanti e a ridurre l'impronta di carbonio. La sua crescita è inoltre trainata da una tendenza mondiale verso usi agricoli più sostenibili.

Analisi del segmento di applicazione dell'acqua di ammoniaca (acquosa)

Si prevede che il segmento gomma e plastica raggiungerà una quota del 30% entro la fine del 2037, trainato dal suo utilizzo come agente di processo e stabilizzante in un'ampia gamma di applicazioni manifatturiere. Sebbene gli sviluppi specifici del segmento siano parte di tendenze industriali più ampie, la crescente domanda di prodotti ad alte prestazioni nei settori automobilistico, edile e dei beni di consumo alimenta la domanda ricorrente di acqua ammoniacale. Il crescente utilizzo di applicazioni industriali specializzate sta creando nuove opportunità per soluzioni a base di ammoniaca ad elevata purezza e funzionalità nel settore manifatturiero. Anche le più ampie applicazioni industriali dell'acqua ammoniacale, compresi i prodotti farmaceutici, sono in prima linea nella sua presenza sul mercato.

La nostra analisi approfondita del mercato globale dell'ammoniaca gassosa e dell'acqua ammoniacale include i seguenti segmenti:

Segmento | Sottosegmenti |

Tipo |

|

Applicazione di gas di ammoniaca (anidro) |

|

Applicazione di acqua ammoniacale (acquosa) |

|

Vishnu Nair

Responsabile dello sviluppo commerciale globalePersonalizza questo rapporto in base alle tue esigenze — contatta il nostro consulente per approfondimenti e opzioni personalizzate.

Mercato dell'ammoniaca gassosa e dell'acqua ammoniacale - Analisi regionale

Approfondimenti sul mercato APAC

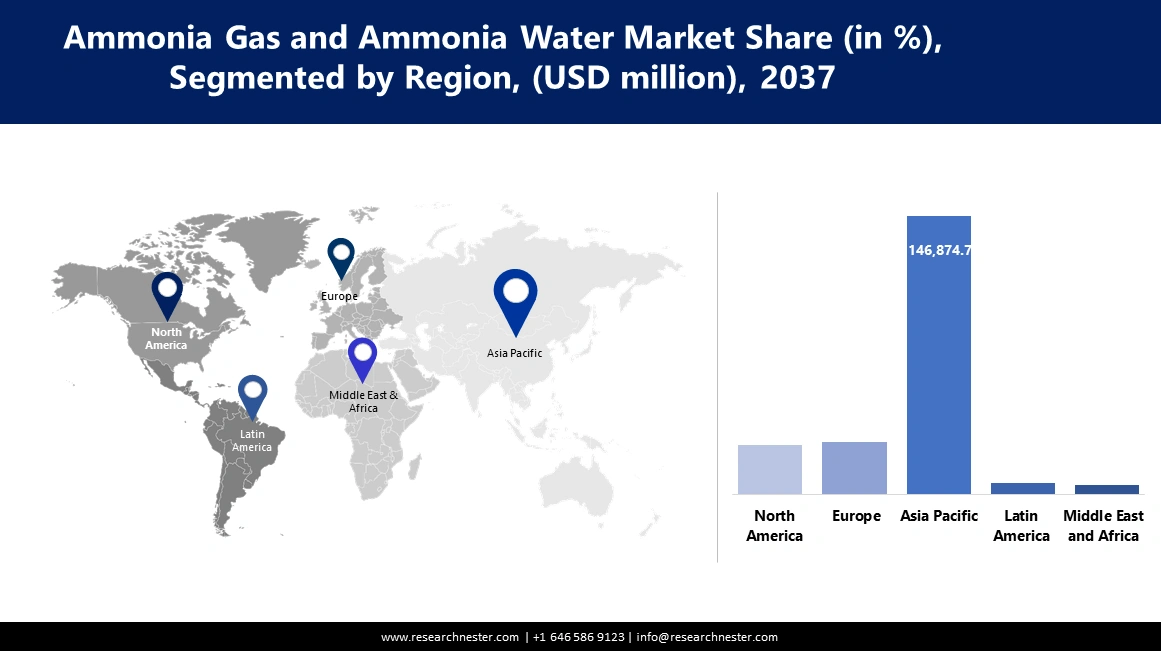

Si prevede che il mercato dell'acqua e del gas di ammoniaca dell'Asia-Pacifico raggiungerà una quota del 62,5% durante il periodo di previsione. Il predominio della regione è dovuto al suo massiccio settore agricolo, alla rapida industrializzazione e all'elevato sostegno governativo allo sviluppo di un'economia basata sull'idrogeno verde. Nel gennaio 2024, il Ministero indiano per le nuove energie e le energie rinnovabili ha condotto nuove aste per l'utilizzo dei sussidi per l'idrogeno verde nella produzione di ammoniaca e nella raffinazione del petrolio. Ciò è in linea con una più ampia strategia regionale volta ad espandere la capacità nazionale di energia pulita e ridurre la dipendenza dai combustibili importati, posizionando l'APAC come centro della futura crescita dei mercati dell'ammoniaca.

La Cina è leader nel mercato dell'acqua di ammoniaca e del gas di ammoniaca in termini di produzione e consumo più elevati. Il Paese sta compiendo sforzi concertati per ridurre l'intensità di carbonio del suo enorme settore dell'ammoniaca attraverso misure tecnologiche e politiche. Nel dicembre 2024, CHN Energy ha lanciato un progetto nel Ningxia per sostituire parzialmente l'idrogeno derivato dal carbone con idrogeno pulito in uno dei suoi impianti di produzione di ammoniaca. L'iniziativa rappresenta un'importante transizione operativa verso una produzione più pulita ed è in linea con la strategia nazionale cinese per ridurre le emissioni industriali. Man mano che la Cina continua a investire in modo significativo in tecnologie verdi ed energie rinnovabili, il suo predominio nei mercati dell'acqua di ammoniaca e del gas di ammoniaca diventerà ancora più forte.

L'India si sta posizionando strategicamente per diventare un hub globale per la produzione e il consumo di ammoniaca verde, supportata da politiche governative lungimiranti e da consistenti programmi di finanziamento. Nel luglio 2024, il governo avrebbe preso in considerazione un programma di finanziamento per colmare il divario di fattibilità (VGF) di circa 898 milioni di dollari per rendere commercialmente sostenibili i progetti di ammoniaca verde. Il programma, che dovrebbe essere incorporato nel Bilancio 2024-25, mira a incrementare la produzione interna e a ridurre la dipendenza del Paese dall'ammoniaca importata. Questo programma governativo lungimirante sta creando un mercato molto solido per gli investitori nazionali e internazionali.

Approfondimenti specifici per regione sulle capacità di ammoniaca

Regione | 2025 | 2026 | 2027 | 2028 | 2029 |

Europa occidentale | 8.298 | 8.298 | 8.298 | 8.293 | 8.318 |

Europa centrale | 5.835 | 5.835 | 5.835 | 5.835 | 5.835 |

Europa orientale e Asia centrale | 27.950 | 29.020 | 30.411 | 30.411 | 31.937 |

America del Nord | 20.763 | 20.763 | 20.783 | 20.783 | 21.934 |

America Latina | 9.717 | 10.499 | 10.514 | 10.514 | 10.854 |

Africa | 11.442 | 12.237 | 12.763 | 14.209 | 15.567 |

Asia occidentale | 18.694 | 19.643 | 21.414 | 21.414 | 21.414 |

Asia meridionale | 20.974 | 20.974 | 21.572 | 21.572 | 22.170 |

Asia orientale | 74.419 | 74.067 | 74.527 | 74.296 | 74.897 |

Oceania | 1.615 | 1.615 | 2.748 | 2.753 | 2.753 |

Approfondimenti sul mercato nordamericano

Si prevede che il settore dell'acqua e del gas a base di ammoniaca del Nord America registrerà un'espansione a un CAGR del 5,5% dal 2026 al 2037, trainata da significativi investimenti nella produzione di ammoniaca a basse emissioni di carbonio e da acquisizioni strategiche per sfruttare il potenziale di crescita nel nuovo settore dell'energia pulita. Nel settembre 2024, Woodside Energy ha finalizzato l'acquisizione del progetto OCI Clean Ammonia in Texas, ribattezzato Beaumont New Ammonia Project, rendendo l'azienda uno dei maggiori produttori futuri di ammoniaca a basse emissioni di carbonio. L'acquisizione fa parte di una tendenza più ampia che interessa la regione, in cui gli operatori del settore energetico stanno diversificando i propri portafogli e investendo in infrastrutture per consentire la transizione verso combustibili e prodotti chimici più puliti.

Il mercato statunitense del gas di ammoniaca e dell'acqua ammoniacale è trainato da ingenti investimenti infrastrutturali su larga scala e da una forte attenzione alla tutela ambientale. Nell'aprile 2024, l'EPA statunitense ha delineato le sue priorità per l'anno fiscale 2025-2026, tra cui l'attuazione efficace della legge bipartisan sulle infrastrutture e lo stanziamento di 50 miliardi di dollari per l'ammodernamento delle infrastrutture idriche. Questo programma, insieme ad altri come il programma "Get the Lead Out" annunciato nel novembre 2023, sta stimolando la domanda di ammoniaca nelle applicazioni di trattamento delle acque. L'attenzione dell'EPA nel fornire assistenza tecnica e supporto ingegneristico sta ulteriormente accelerando questi progetti, creando una domanda a lungo termine per soluzioni a base di ammoniaca.

Il Canada è influenzato dalle tendenze internazionali dell'offerta e dalle azioni strategiche dei suoi maggiori produttori nel mercato dell'ammoniaca gassosa e dell'acqua ammoniacale. Nel settembre 2024, Nutrien ha annunciato la chiusura definitiva di uno dei suoi quattro impianti di ammoniaca a Trinidad, il più grande complesso produttivo al mondo. La chiusura avrebbe ridotto ulteriormente le forniture mondiali di ammoniaca e aumentato la pressione sui prezzi, soprattutto nel mercato nordamericano. Tali azioni strategiche da parte dei giganti dell'industria canadese hanno un'influenza significativa sulla stabilità del mercato regionale e sull'equilibrio tra domanda e offerta, riflettendo il ruolo strategico del Paese nel commercio globale di ammoniaca.

Approfondimenti sul mercato europeo

L'Europa è destinata a registrare una significativa crescita del settore durante il periodo di previsione, con una forte enfasi politica sulla decarbonizzazione e sullo sviluppo di un'economia basata sull'idrogeno verde. Il programma EUDP dell'Unione Europea del novembre 2024 ha finanziato un grande progetto di ammoniaca verde di Skovgaard Invest, Vestas e Haldor Topsoe. Questo impianto da 10 MW, direttamente integrato con l'energia eolica e solare locale, rappresenta un importante passo avanti verso la creazione di una produzione sostenibile di ammoniaca nella regione. I piani dell'UE per finanziare tali progetti innovativi stanno creando uno spazio fertile per gli investimenti e l'innovazione tecnologica nei mercati europei dell'acqua e del gas di ammoniaca.

La Germania è destinata a diventare leader di mercato europeo nel settore dell'ammoniaca, grazie alla sua avanzata base industriale e alla forte attenzione alla transizione energetica verso l'energia verde. Si prevede che la domanda di ammoniaca a basse emissioni di carbonio e verde crescerà in Germania, con l'impegno dei settori chimico e manifatturiero a decarbonizzare le proprie attività. Sebbene vi siano progetti specifici in altre parti dell'UE, le aziende tedesche di tecnologia e ingegneria sono solitamente all'avanguardia nello sviluppo dei componenti e dei sistemi necessari, come elettrolizzatori e catalizzatori. La posizione della Germania al centro dell'economia industriale europea la pone al centro della domanda e dell'innovazione nel mercato regionale dell'acqua e del gas di ammoniaca.

Il Regno Unito si sta posizionando strategicamente per essere all'avanguardia nel futuro della decarbonizzazione del mercato dell'acqua e del gas di ammoniaca, con l'ammoniaca verde al centro del suo impatto zero netto. Sta investendo in impianti di energia rinnovabile e sta esplorando l'applicazione dell'ammoniaca verde nel settore navale, energetico e come vettore di idrogeno. Nel dicembre 2023, il Ministero indiano dei porti, della navigazione e delle vie navigabili ha introdotto un programma di incentivi per le navi alimentate con combustibili alternativi, comprese le navi alimentate ad ammoniaca, un orientamento politico replicato nell'approccio del Regno Unito alla decarbonizzazione marittima. Con lo sviluppo della capacità del Regno Unito nel settore dell'energia verde, il mercato interno britannico dell'ammoniaca pulita aumenterà in modo significativo.

Principali attori del mercato dell'ammoniaca gassosa e dell'acqua ammoniacale:

- Panoramica aziendale

- Strategia aziendale

- Offerte di prodotti chiave

- Performance finanziaria

- Indicatori chiave di prestazione

- Analisi del rischio

- Sviluppo recente

- Presenza regionale

- Analisi SWOT

Il mercato dell'ammoniaca gassosa e dell'acqua ammoniacale è dominato da grandi multinazionali che si stanno orientando verso la sostenibilità e gli investimenti strategici per mantenere il loro predominio ai vertici. Il settore è caratterizzato da una combinazione di produzione tradizionale e investimenti futuri in tecnologie di decarbonizzazione, che consentono l'adattamento alle mutevoli esigenze del mercato e agli obiettivi di sostenibilità. Con l'ulteriore consolidamento del mercato, la capacità di adattarsi e soddisfare i requisiti della transizione ecologica sarà la prova del successo. Nel dicembre 2024, CF Industries ha portato avanti il suo piano per produrre ammoniaca a basse emissioni di carbonio presso il suo complesso di Donaldsonville, catturando e stoccando fino a 2 milioni di tonnellate di CO₂, il più grande progetto di conversione di questo tipo fino ad oggi. Ciò evidenzia l'impegno del settore a decarbonizzare il suo prodotto principale, soddisfacendo al contempo una domanda sostenuta. Questi giganti del settore si stanno concentrando sull'espansione della loro capacità e sul compimento di enormi passi strategici per consolidare la loro posizione nel futuro dell'energia pulita.

Ecco alcune aziende leader nel mercato dell'ammoniaca gassosa e dell'acqua ammoniacale:

Azienda | Paese di origine | Quota di mercato 2037 (%) (prevista) |

CF Industries Holdings, Inc. | NOI | 16.7 |

Yara International ASA | Norvegia | 13.5 |

Nutrien Ltd. | Canada | 10.0 |

BASF SE | Germania | 9.5 |

OCI NV | Paesi Bassi | 8.0 |

SABIC | Arabia Saudita | xx |

Koch Fertilizer, LLC | NOI | xx |

Qatar Fertilizer Company (QAFCO) | Qatar | xx |

PJSC Togliattiazot | Russia | xx |

Gruppo EuroChem | Svizzera | xx |

IFFCO (Cooperativa degli agricoltori indiani per i fertilizzanti) | India | xx |

Sumitomo Chemical Co., Ltd. | Giappone | xx |

CSBP Limited | Australia | xx |

Lotte Chemical Corporation | Corea del Sud | xx |

PETRONAS Chemicals Group Berhad | Malaysia | xx |

Di seguito sono riportati i settori coperti da ciascuna azienda nel mercato dell'ammoniaca gassosa e dell'acqua ammoniacale:

Sviluppi recenti

- A giugno 2025, il progetto Beaumont New Ammonia di Woodside Energy in Texas ha fissato l'inizio della sua produzione iniziale di ammoniaca per la seconda metà dell'anno. Il progetto prevede di passare alla produzione di ammoniaca a basse emissioni di carbonio nella seconda metà del 2026. Questa tempistica posiziona Woodside come un pioniere nel crescente mercato dell'ammoniaca a ridotta intensità di carbonio.

- Nell'aprile 2025, JERA , insieme ai partner CF Industries e Mitsui & Co. , ha annunciato la decisione finale di investimento per l'impianto di produzione di ammoniaca a basse emissioni di carbonio di Blue Point, in Louisiana. Destinato a diventare il più grande al mondo nel suo genere, l'impianto è progettato con una capacità annua di circa 1,4 milioni di tonnellate. L'inizio della produzione è previsto per il 2029, segnando un passo significativo nell'aumento della fornitura di ammoniaca a basse emissioni di carbonio.

- Nel dicembre 2024, Yara Cubatão ha avviato la produzione di ammoniaca rinnovabile da biometano presso il suo stabilimento in Brasile. Questo progetto prevede la conversione di un impianto convenzionale per utilizzare una materia prima più pulita. L'iniziativa rappresenta una tendenza crescente all'ammodernamento delle infrastrutture esistenti per ridurre le emissioni e produrre prodotti a basse emissioni di carbonio più rapidamente e con minori investimenti.

- Report ID: 7967

- Published Date: Oct 07, 2025

- Report Format: PDF, PPT

- Esplora un’anteprima delle principali tendenze di mercato e degli approfondimenti

- Rivedi tabelle di dati campione e suddivisioni per segmento

- Vivi la qualità delle nostre rappresentazioni visive dei dati

- Valuta la struttura del nostro rapporto e la metodologia di ricerca

- Dai uno sguardo all’analisi del panorama competitivo

- Comprendi come vengono presentate le previsioni regionali

- Valuta la profondità del profilo aziendale e del benchmarking

- Anteprima di come gli insight attuabili possano supportare la vostra strategia

Esplora dati e analisi reali

Domande frequenti (FAQ)

Gas di ammoniaca e acqua di ammoniaca Ambito del rapporto di mercato

Il campione gratuito include le dimensioni attuali e storiche del mercato, le tendenze di crescita, grafici e tabelle regionali, profili aziendali, previsioni per segmento e altro ancora.

Contatta il nostro esperto