Perspectives du marché des gaz industriels :

Le marché des gaz industriels était évalué à 120 milliards de dollars en 2025 et devrait atteindre 226,7 milliards de dollars d'ici fin 2035, avec un taux de croissance annuel composé (TCAC) de 6,5 % sur la période 2026-2035. En 2026, la taille de ce marché était estimée à 128,6 milliards de dollars.

Le marché des gaz industriels est principalement tiré par leur utilisation dans les secteurs du pétrole et du gaz, de la sidérurgie, de la pétrochimie, de l'énergie, des mines, de la métallurgie et de la protection de l'environnement. La production mondiale d'acier devrait croître de 1,7 % par an d'ici la fin de l'année et de 1,5 % par an, pour atteindre 2 milliards de tonnes en 2026. La consommation totale d'acier devrait augmenter de 1,1 % par an jusqu'en 2026. L'Asie du Sud et du Sud-Est, notamment l'Inde, l'Amérique du Nord et le Moyen-Orient sont les principaux moteurs de cette croissance. L'expansion progressive de la production hors Chine, qu'elle soit en cours ou planifiée, devrait stimuler davantage la demande d'acier durant la période considérée. Selon le rapport australien sur les ressources et l'énergie de septembre 2024, le procédé de fabrication d'acier au haut fourneau et au convertisseur à oxygène devrait représenter environ 50 % de la nouvelle offre mondiale, soit 75 % de la capacité de production en Asie-Pacifique.

Les difficultés rencontrées par les aciéries chinoises se sont aggravées au second semestre 2024, les prix de l'acier ayant chuté à leur plus bas niveau en cinq ans en août. La production mensuelle d'acier en Chine a reculé de 10,3 % durant cette période, après une baisse de 3,3 % enregistrée sur la même période en 2023. Le secteur immobilier est partiellement compensé par le transfert de financements vers les industries manufacturières de pointe, notamment les nouveaux composants pour les énergies renouvelables, les véhicules électriques et les infrastructures solaires et éoliennes. Ces mesures devraient atténuer les répercussions sur le secteur immobilier national et dynamiser l'activité de construction, contribuant ainsi à stabiliser les prix de l'acier et du minerai de fer dans les années à venir. Par ailleurs, les exportations jouent un rôle crucial dans le soutien du secteur sidérurgique chinois face à la crise immobilière persistante. La forte augmentation des capacités de production d'acier dans plusieurs pays, conjuguée à une demande atone, révèle un problème émergent de surcapacité. Une étude de l'OCDE indique que la capacité mondiale de production d'acier brut a dépassé la production d'acier de 543 millions de tonnes en 2023.

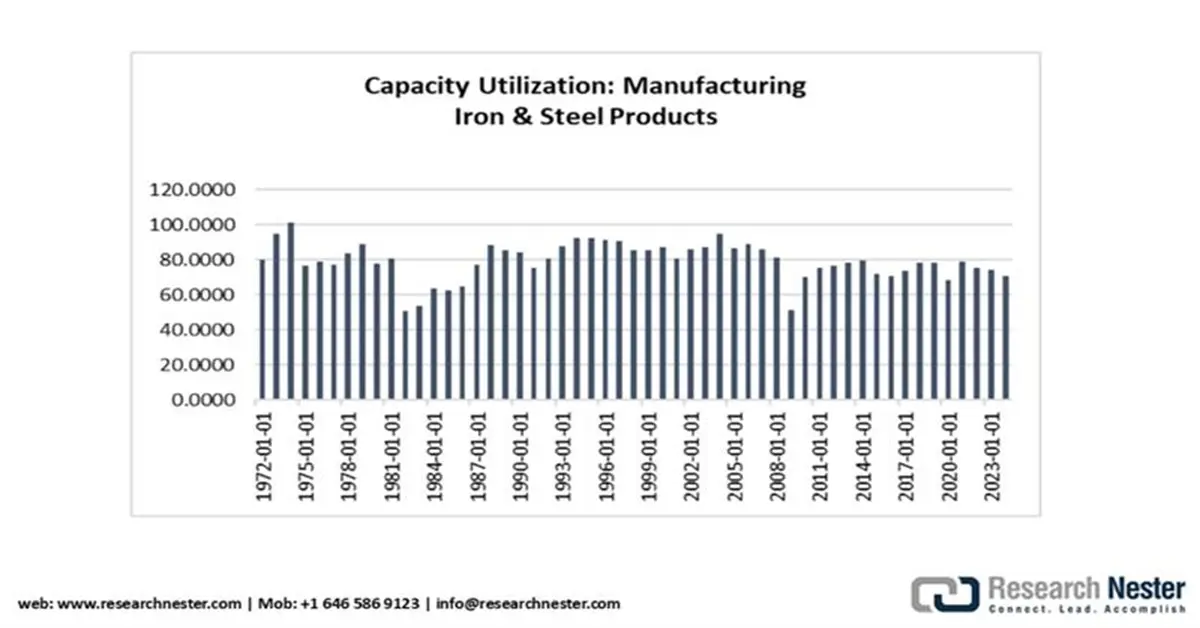

Source : FRED

Le secteur de la construction mondial, qui représente 50 % de la demande mondiale d'acier, bénéficie d'investissements considérables dans les infrastructures, promis par plusieurs grandes économies. On peut citer, par exemple, le Plan-cadre bipartisan pour les infrastructures aux États-Unis (1 200 milliards de dollars) et le Programme national d'infrastructures en Inde (1 400 milliards de dollars). Face au resserrement des conditions de crédit, l'activité commerciale et résidentielle du secteur privé est restée ralentie. Cependant, des indicateurs positifs se sont manifestés dans le secteur de la construction, laissant entrevoir une légère croissance du commerce de l'acier.

Marché des gaz industriels - Facteurs de croissance et défis

Facteurs de croissance

- Rentabilité des fours à oxygène : L’acier et le fer sont obtenus par conversion à l’oxygène (BOF), haut fourneau (BF) et four à arc électrique (EAF). Le procédé BF-BOF joue un rôle crucial, représentant environ 70 % de la production d’acier. Selon un rapport de l’EPA de 2023, les aciéries constituent le principal consommateur d’oxygène purifié et contribuent à 65 % de la consommation américaine. La fabrication de produits chimiques et d’autres applications industrielles de la combustion, telles que la verrerie, la céramique, le soudage et l’industrie papetière, sont des exemples bien connus d’utilisation de l’oxygène dans l’industrie.

Exportations et importations mondiales d'oxygène de WITS en 2021

Commerce mondial de l'oxygène 2021 (Code SH 2804.40) | |||

Les 5 principaux exportateurs mondiaux Les 5 principaux importateurs mondiaux | |||

Les États-Unis | 1 252 M kg | Pays-Bas | 206 M kg |

Belgique | 536 M kg | Luxembourg | 133 M kg |

Pologne | 74 M kg | Jordanie | 95 M kg |

Allemagne | 73 M kg | Grèce | 85 M kg |

Guatemala | 54 M kg | République slovaque | 80 M kg |

Source : EPA

En 2023, le NCBI a analysé l'intensité des émissions liées aux procédés et le coût économique des convertisseurs à oxygène. Les données, issues de diverses sources et de discussions avec les parties prenantes, adoptent une perspective européenne en termes de coût énergétique et de ressources. L'aspect le plus important réside dans les dépenses d'exploitation (OPEX) des fours à arc électrique pour la production d'acier et de fonte par réduction directe, qui sont 50 % plus élevées que celles des fours à oxygène. Le coût de l'électricité comprend donc la consommation électrique nécessaire à la production d'acier et à la production d'hydrogène. De plus, contrairement aux convertisseurs à oxygène, les fours à arc électrique pour la production de fonte par réduction directe nécessitent du minerai de fer comme matière première, ce qui contribue à augmenter leurs dépenses d'exploitation.

Analyse des coûts des différentes filières de production de fer et d'acier (après impôts)

Technologie (EUR/t Acier) | Haut fourneau/Four à oxygène basique | Fer à réduction directe/four à arc électrique |

Électricité | 0 | 219 |

granulés de fer | 0 | 84 |

Coke | 84 | 0 |

Minerai de fer | 189 | 189 |

Services | 45 | 40 |

main-d'œuvre qualifiée | 44 | 40 |

Main-d'œuvre non qualifiée | 5 | 4 |

OPEX (EUR/t acier) | 415 | 624 |

Émissions liées au procédé (t CO2 /t acier) | 1.5 | - |

Coût d'investissement (EUR/t d'acier) | - | 1113 |

Source : PMC

- Utilisation émergente de l'hydrogène comme source d'énergie et avantages fiscaux : L'hydrogène est un gaz industriel largement utilisé par les raffineries pour réduire la teneur en soufre du gazole. La loi de 2022 sur la réduction de l'inflation (Inflation Reduction Act) comprend deux importants programmes de crédit d'impôt. Le montant de base du crédit d'impôt est d'environ 0,60 $/kg (généralement ajusté en fonction de l'inflation), comme indiqué dans la publication 2023 de la National Governors Association (NGA). Le pourcentage applicable peut varier de 20 à 100 % en fonction des émissions de GES sur l'ensemble du cycle de vie. Ce crédit est également étendu au crédit d'impôt pour la séquestration du carbone, et un crédit supplémentaire équivalent à cinq fois le montant de base devrait être disponible ultérieurement. Le nouveau programme de crédit d'impôt pour la production d'hydrogène propre aux États-Unis (US Clean Hydrogen Production Tax Credit) est ouvert à tous les producteurs d'hydrogène du pays. Il devrait avoir un impact positif sur la production d'hydrogène bleu.

Programmes de crédit d'impôt pour l'hydrogène dans le cadre de la loi sur la réduction de l'inflation

Nom du programme | Période de disponibilité | Nouveau ou existant | Bénéficiaires admissibles |

Crédit d'impôt pour la production d'hydrogène propre | Le crédit concerne l'hydrogène produit après le 31/12/2022. Il est également disponible pour les installations mises en service avant le 01/01/33 pendant leurs 10 premières années. | Nouveau crédit d'impôt | Producteurs d'hydrogène aux États-Unis |

Crédit pour la séquestration du dioxyde de carbone | Le crédit peut être réclamé pendant 12 ans après la mise en service de l'installation. Les installations doivent être mises en service avant le 1er janvier 1933. | Étendu et modifié | Installations américaines respectant les volumes minimaux : 18 750 tonnes métriques pour les centrales électriques (avec une capacité de captage du carbone équivalente à 75 % de la production de CO2 de référence) ; 1 000 tonnes métriques de CO2 par an pour les installations de captage direct du CO2 ; 12 500 tonnes métriques pour les autres installations. |

Source : NGA

En matière d'aide financière fédérale, la loi de 2021 sur les investissements dans les infrastructures et la création d'emplois (Infrastructure Investment and Jobs Act) a alloué 9,5 milliards de dollars au développement des infrastructures hydrogène pour de nombreuses applications industrielles. Le programme « Regional Clean Hydrogen Hubs » (Pôles régionaux d'hydrogène propre) est le plus important ; il vise à dynamiser les réseaux de nouveaux producteurs afin de promouvoir l'hydrogène comme vecteur propre.

Programmes de financement de l'hydrogène dans la Loi sur l'investissement dans les infrastructures et l'emploi

Nom du programme | Fonds du programme | Type de programme | État du programme |

Pôles régionaux d'hydrogène propre | 8 milliards de dollars | Compétitif | Date limite de dépôt des candidatures : 4/7/2023 |

Recyclage de l'hydrogène propre : programme de recherche, de développement et de démonstration | 500 millions de dollars | Compétitif | · Documents de synthèse à remettre avant le 19/04/2023 Date limite de dépôt des candidatures : 19/07/2023 |

Programme de fabrication et de recyclage de l'électrolyse propre de l'hydrogène | 1 milliard de dollars | Compétitif | § Documents conceptuels à remettre le 19/04/2023 Date limite de dépôt des candidatures : 19/07/2023 |

Source : NGA

Feuille de route de la stratégie pour l'hydrogène propre

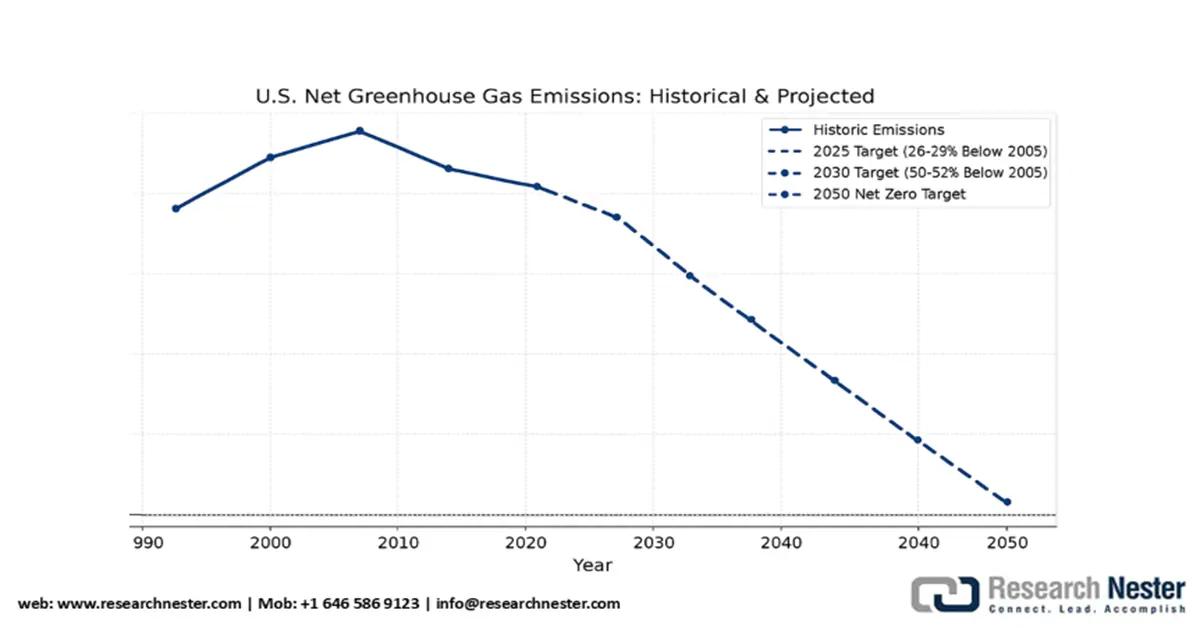

La stratégie relative à l'hydrogène propre vise la neutralité carbone d'ici 2050 et une électricité 100 % décarbonée d'ici 2035. Elle ouvre la voie à la réalisation de la contribution déterminée au niveau national (CDN) du pays pour 2030. Cet objectif est atteignable grâce à une action résolue, un portefeuille technologique solide et l'adoption de cette technologie dans des applications industrielles.

Stratégie et feuille de route nationales américaines pour l'hydrogène propre, à l'horizon 2050

Source : Département de l'Énergie des États-Unis

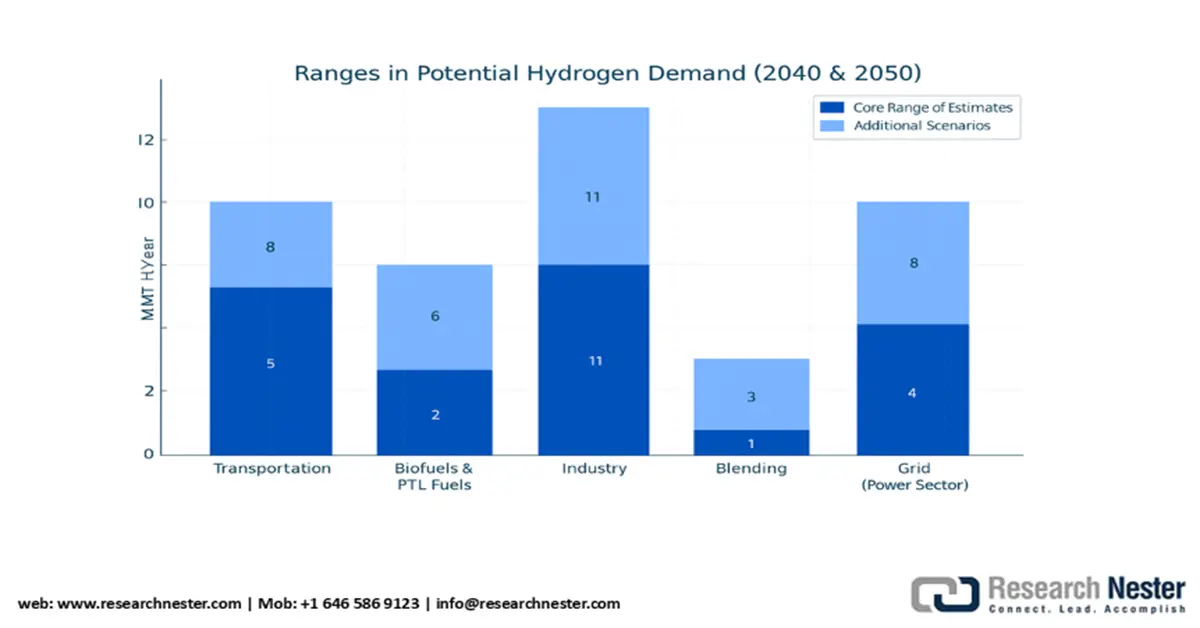

Dans le secteur des transports, le coût de l'hydrogène destiné aux biocarburants varie en fonction de la demande et de la disponibilité des matières premières, sur la base d'une production annuelle d'environ 6 millions de tonnes d'H₂. Dans le domaine industriel, les applications les plus exigeantes incluent la production de méthanol et la sidérurgie, tandis que les applications moins importantes servent à la production d'ammoniac, un autre gaz industriel courant. L'hydrogène propre est également utilisé pour le raffinage du pétrole au même rythme (environ 6 millions de tonnes par an) que pour le reformage du méthane à la vapeur (SMR). La demande prévisionnelle en 2050 pour les utilisateurs industriels, le mélange d'hydrogène, la conversion d'électricité en carburants liquides, l'équilibrage du réseau et le stockage de l'énergie est présentée ci-dessous.

Source : Département de l'Énergie des États-Unis

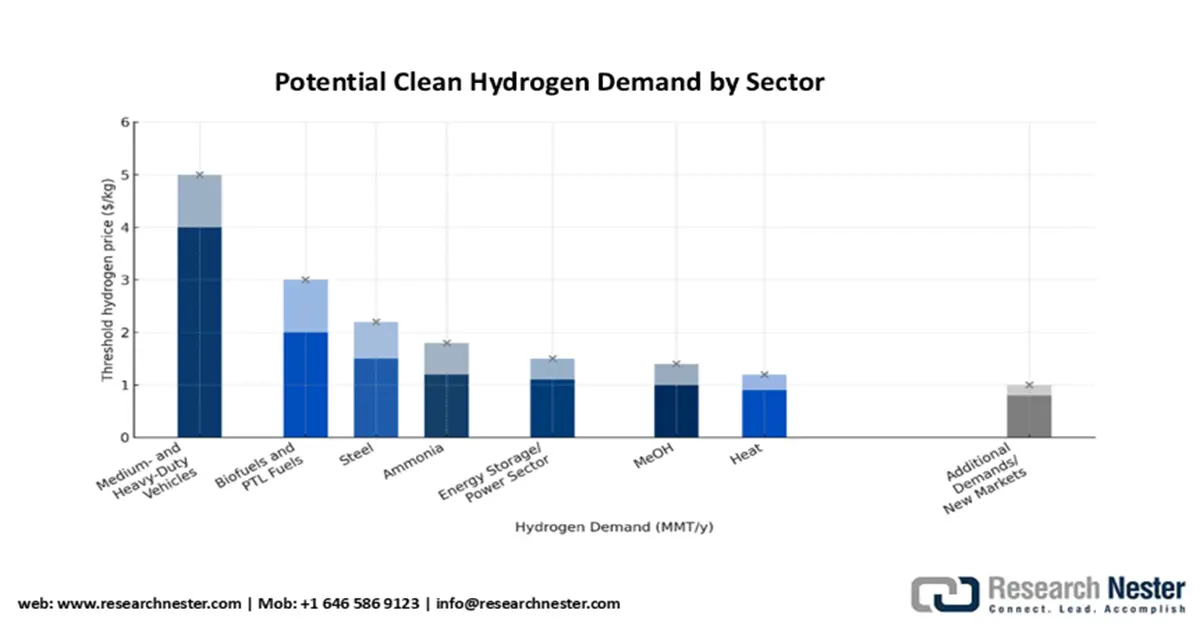

Le graphique ci-dessous présente la demande industrielle prévue en hydrogène (production, distribution et livraison) telle qu'identifiée par le Département de l'Énergie américain (DOE). Un prix d'environ 5 USD/kg pour l'hydrogène devrait faciliter l'adoption précoce des piles à combustible. À environ 4 USD/kg, les analyses de scénarios prévoient que 10 à 14 % des camions lourds et moyens à pile à combustible consommeront entre 5 et 8 millions de tonnes par an. Ces recherches doivent encore être affinées en raison des incertitudes liées au prix, à la durabilité, à l'efficacité, au stockage embarqué et au coût des carburants actuels des piles à combustible. Cependant, ces statistiques reposent sur une forte demande en hydrogène propre et sont établies en supposant que les objectifs du DOE seront atteints. Des crédits d'impôt IRA sont prévus pour soutenir le déploiement des véhicules électriques à pile à combustible (FCEV) dans les années à venir, et l'Agence de protection de l'environnement (EPA) continuera de gérer les programmes IRA.

Source : Département de l'Énergie des États-Unis

Défis

- Coûts élevés liés à la sécurité environnementale et à la conformité : les fabricants de gaz industriels sont confrontés à des barrières à l’entrée en raison des réglementations environnementales strictes de l’EPA et de l’ECHA. La loi de 2023 sur le contrôle des substances toxiques (TSCA) de l’EPA a entraîné une forte augmentation des obligations de mise en conformité pour les fabricants américains. La volatilité des coûts des matières premières met à rude épreuve les principaux acteurs. Les restrictions commerciales et les droits de douane ont encore freiné l’accès au marché, et des fournisseurs comme BASF ont subi un retard de deux trimestres avant de pouvoir s’implanter sur le marché indien. Aux États-Unis, les coûts exorbitants des normes de sécurité ont freiné le développement des petites entreprises et les ont empêchées de rivaliser avec des géants tels que Dow.

Taille et prévisions du marché des gaz industriels :

| Attribut du rapport | Détails |

|---|---|

|

Année de base |

2025 |

|

Année prévisionnelle |

2026-2035 |

|

TCAC |

6,5% |

|

Taille du marché de l'année de référence (2025) |

120 milliards de dollars américains |

|

Taille du marché prévisionnelle pour l'année 2035 |

226,7 milliards de dollars américains |

|

Portée régionale |

|

Segmentation du marché des gaz industriels :

Analyse de segmentation par type

Le segment de l'oxygène devrait dominer le marché des gaz industriels au cours de la période de prévision. Il est fortement demandé dans les secteurs de la santé et de la production manufacturière. L'Organisation mondiale de la santé anticipe une hausse de 11 % de la demande mondiale d'oxygène d'ici fin 2030 dans le domaine de la santé. Par ailleurs, l'Agence américaine d'information sur l'énergie (EIA) prévoit une croissance annuelle de 3,5 % des ventes d'électricité aux consommateurs industriels jusqu'en 2026, ce qui nécessitera de l'oxygène pour la production d'acier, le soudage et les procédés chimiques. Les progrès technologiques, tels que les concentrateurs d'oxygène portables, améliorent l'accessibilité et stimulent davantage la demande.

Analyse des segments de mode de distribution

Le segment de la distribution par pipeline sur site devrait représenter une part importante de 33 % d'ici 2035. Cette situation s'explique par son coût abordable et sa fiabilité pour les applications industrielles à grande échelle. Selon l'AIE, les systèmes de pipelines réduisent considérablement les coûts de distribution, ce qui en fait une solution idéale pour un approvisionnement continu en gaz dans les pôles de production. Ceci est particulièrement important pour les usines de fabrication de produits chimiques et de semi-conducteurs, où un flux de gaz ininterrompu est indispensable. Par ailleurs, l'EPA américaine constate une diminution significative des émissions sur site, notamment dans l'UE et aux États-Unis. L'industrialisation rapide de la région Asie-Pacifique devrait stimuler l'expansion et accélérer l'adoption de ce mode de distribution, confirmant ainsi la position des pipelines sur site comme méthode de distribution privilégiée.

Notre analyse approfondie du marché des gaz industriels comprend les segments suivants :

Segment | Sous-segments |

Taper |

|

Application |

|

Mode de distribution |

|

Vishnu Nair

Responsable du développement commercial mondialPersonnalisez ce rapport selon vos besoins — contactez notre consultant pour des informations et des options personnalisées.

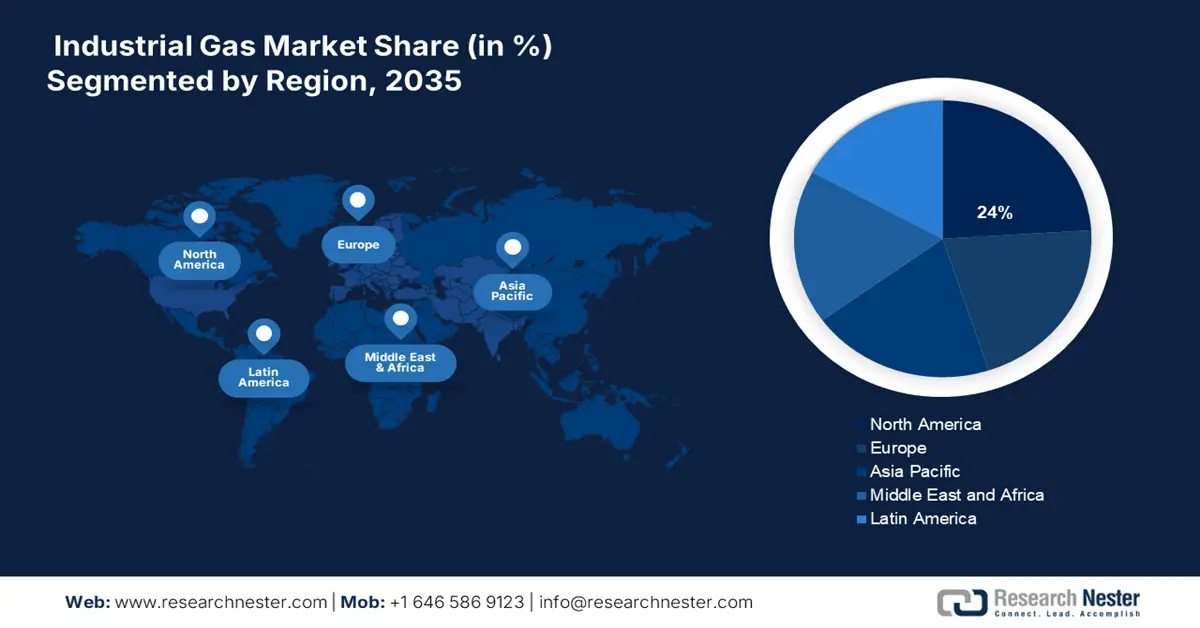

Marché des gaz industriels - Analyse régionale

Aperçu du marché nord-américain

Le marché nord-américain des gaz industriels est promis à une croissance soutenue, représentant une part de 24 % grâce à une activité industrielle robuste et à des réglementations environnementales strictes. Les tendances observées indiquent un intérêt croissant pour les applications durables des gaz. Les États-Unis devraient représenter la majorité de ce marché, du fait de leur importante industrie chimique. Ils sont en tête avec des investissements considérables dans la production d'hydrogène, tandis que le Canada souhaite développer les énergies propres à base d'azote et d'oxygène, notamment dans les sables bitumineux de l'Alberta, et favoriser l'utilisation croissante des gaz industriels dans des applications émergentes telles que les semi-conducteurs et la production d'aliments emballés.

Le marché américain des gaz industriels est principalement tiré par le secteur sidérurgique florissant. Selon les données de l'American Iron and Steel Institute, la production nationale d'acier brut s'est élevée à 1 774 000 tonnes nettes au cours de la semaine se terminant le 16 août 2025, soit un taux d'utilisation des capacités de 78,3 %. Le volume total de la semaine se terminant le 16 août 2024 était de 1 726 000 tonnes nettes, soit un taux d'utilisation des capacités de 77,7 %. Cela représente une hausse de 2,8 % par rapport à la même période de l'année précédente. Le secteur sidérurgique américain contribue à hauteur de plus de 520 milliards de dollars à la valeur économique du pays et génère environ 56 milliards de dollars de recettes fiscales fédérales, locales et étatiques.

Aperçu du marché européen

Le marché européen des gaz industriels devrait représenter 21 % du marché au cours de la période de prévision, reflétant une forte demande dans les secteurs de la production, de la santé et des énergies propres. Les applications respectueuses de l'environnement, via des réformes politiques, font l'objet d'un débat croissant. L'initiative du Pacte vert pour l'Europe, visant à promouvoir l'adoption de carburants décarbonés, contribue à améliorer l'efficacité de l'approvisionnement. Parmi les obstacles rencontrés figurent des coûts énergétiques élevés et des perturbations des chaînes d'approvisionnement. La région bénéficie néanmoins d'un soutien industriel solide, notamment du Conseil européen de l'industrie chimique (CEFIC), et d'un cadre réglementaire rigoureux piloté par l'Agence européenne des produits chimiques (ECHA).

Le marché allemand des gaz industriels devrait représenter 30 % du marché régional dans les prochaines années. Le secteur automobile est un important consommateur de gaz industriels tels que l'oxygène et l'azote en Allemagne. Selon la Fédération allemande de l'industrie chimique (VCI), l'adoption de l'hydrogène vert a progressé d'environ 14 % depuis 2022, grâce à un investissement de 10,2 milliards d'euros dans le cadre du Pacte vert pour l'Europe. L'Institut Fraunhofer de technologie chimique (ICT) souligne les innovations en matière de production durable, qui ont permis de réduire les coûts de 12 %. L'Allemagne est optimiste quant à son rôle de leader dans les technologies vertes, ce qui contribuera à atteindre la neutralité carbone d'ici 2045.

Perspectives du marché APAC

Le marché des gaz industriels de la région Asie-Pacifique devrait atteindre 43 milliards de dollars américains d'ici 2035 et enregistrer un taux de croissance annuel composé (TCAC) de 6 % dans les années à venir. Selon un rapport de l'Administration du commerce international (AIE) de 2021, le gouvernement indien a annoncé son intention de porter la part du gaz naturel dans son mix énergétique national de 15 % à 2030. Actuellement, la moitié du gaz naturel consommé en Inde est d'origine locale, le reste étant importé sous forme de GNL. Toutefois, l'ITA estime que 70 % du gaz naturel est importé et 30 % provient de sources locales. L'Inde se classe au quatrième rang mondial des importateurs de GNL (5 % en 2023), derrière la Corée du Sud (11 %), la Chine (18 %) et le Japon (16 %). En 2023, l'Inde a importé 1,1 Tcf de GNL, soit une hausse de 9,2 % par rapport à 2020. Le Moyen-Orient a représenté 66,3 % des exportations de GNL de l'Inde (0,7 Tcf en 2023). Les importations de GNL en provenance du Qatar ont augmenté de 3,8 % en 2023, et celles des États-Unis ont augmenté de plus de 42 milliards de pieds cubes (Bcf) en 2023 par rapport à 23,9 millions de tonnes en 2019.

Le marché indien des gaz industriels devrait occuper une place importante au cours de la période analysée. L'Oil and Natural Gas Corporation (ONGC), entreprise publique, détient la plus grande part du secteur amont, soit 70 % de la production totale de pétrole et de gaz de l'Inde. Oil India Limited (OIL), également entreprise publique, ainsi que des entités privées telles que Reliance Industries Limited et Cairn India, sont également des producteurs clés. La forte augmentation de la consommation représente un défi majeur pour les acteurs nationaux. Parmi les autres entreprises figurent GAIL Limited, Hindustan Oil Exploration Company Ltd., Gujarat State Petroleum Corporation Ltd., Joshi Oil and Gas, Essar Oil and Gas Exploration and Production Ltd. et Adani Welspun Exploration Ltd. Le réseau d'oléoducs, long de 10 419 km, a une capacité de 147,9 millions de tonnes par an (Mtpa). L'Indian Oil Corporation (IOCL) exploite 5 301 km (50,88 %) de ce réseau. ONGC est le principal acteur du secteur dans le pays et détient une part de marché de 40,97 %, suivi par IOCL avec 32,86 %.

Principaux acteurs du marché des gaz industriels :

- Linde plc

- Présentation de l'entreprise

- Stratégie d'entreprise

- Principaux produits proposés

- Performance financière

- Indicateurs clés de performance

- Analyse des risques

- Développements récents

- Présence régionale

- Analyse SWOT

- Air Liquide SA

- Produits et produits chimiques de l'air, Inc.

- Société Taiyo Nippon Sanso

- Messer Group GmbH

- Société Iwatani

- Groupe SOL

- Société du groupe Yingde Gases Ltd

- Gulf Cryo

- SIG Gases Berhad

- Coregas Pty Ltd (qui fait partie de Wesfarmers)

- INOX Air Products Ltd

- TNSC Korea Co., Ltd (Filiale de TNSC Japan)

- Air Water Inc.

- Gazprom Gazes

Le marché des gaz industriels est dominé par des entreprises telles que Linde plc, Air Liquide et Air Products, parmi d'autres. Ces leaders misent sur les technologies de décarbonation, l'hydrogène vert et les fusions-acquisitions stratégiques pour étendre leur présence. L'innovation dans les domaines de la cryogénie, du captage du carbone et de la surveillance numérique des gaz a engendré un environnement concurrentiel. Voici quelques-unes des principales entreprises opérant sur ce marché et leurs parts de marché respectives :

Développements récents

- En janvier 2025, GE Vernova Inc. a achevé une campagne d'essais de Dry Low NOx (DLN) en Caroline du Sud et prévoit de déployer ses nouvelles turbines à gaz B et E dans la phase initiale de 2026. Elles utilisent de l'hydrogène et maintiennent les émissions sèches sous 25 ppm de NOx.

- En août 2024, Luxfer Gas Cylinders a lancé la bouteille de gaz d'étalonnage 70 bars destinée aux secteurs de la fabrication, des services d'incendie, du pétrole et du gaz, de la chimie et de la surveillance environnementale. Il s'agit d'un composant essentiel pour les applications de sécurité industrielle.

- En août 2023, Air Water Inc. a annoncé la création d'Air Water America, sa filiale américaine. Cette dernière vise à dynamiser l'approvisionnement, la distribution et la vente de gaz pour l'industrie dans le nord-est des États-Unis.

- Report ID: 1384

- Published Date: Sep 16, 2025

- Report Format: PDF, PPT

- Découvrez un aperçu des principales tendances du marché et des insights

- Passez en revue des tableaux de données d’échantillon et des analyses par segment

- Découvrez la qualité de nos représentations visuelles de données

- Évaluez la structure de notre rapport et notre méthodologie de recherche

- Jetez un coup d’œil à l’analyse du paysage concurrentiel

- Comprenez comment les prévisions régionales sont présentées

- Évaluez la profondeur des profils d’entreprise et du benchmarking

- Visualisez comment des insights exploitables peuvent soutenir votre stratégie

Explorez des données et des analyses réelles

Questions fréquemment posées (FAQ)

Gaz industriel Portée du rapport de marché

L’échantillon gratuit comprend la taille actuelle et historique du marché, les tendances de croissance, des graphiques et tableaux régionaux, des profils d’entreprises, des prévisions par segment, et plus encore.

Contactez notre expert