Perspectivas del mercado de factoring inverso:

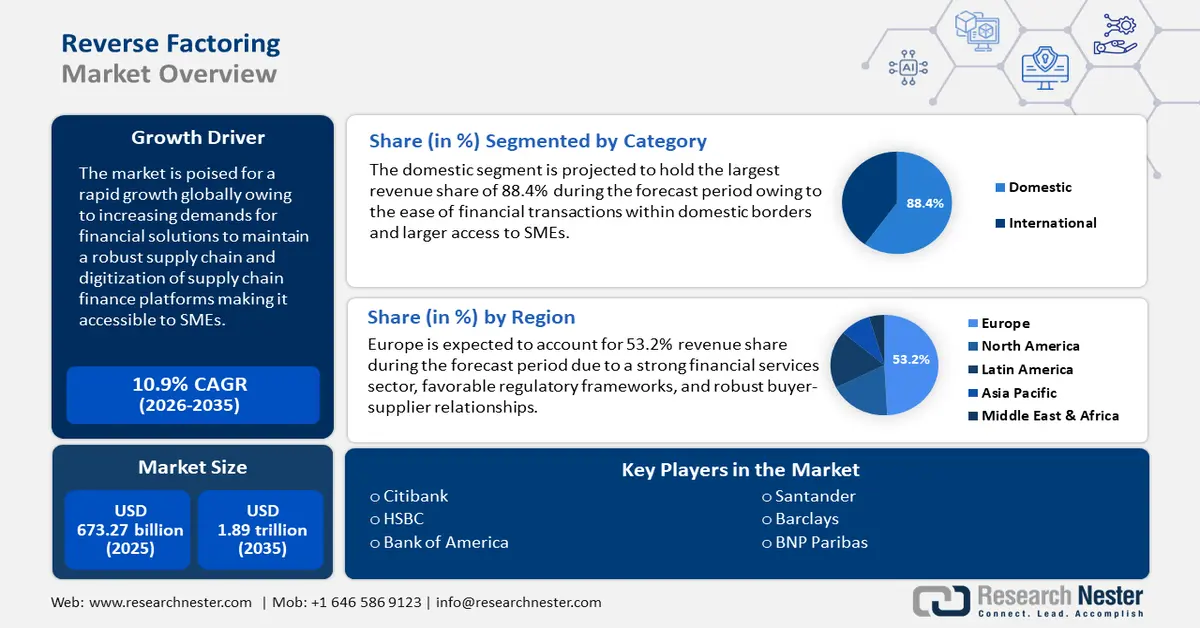

El tamaño del mercado de factoring inverso superó los 673.270 millones de dólares en 2025 y se prevé que supere los 1,89 billones de dólares para 2035, con una tasa de crecimiento anual compuesta (TCAC) superior al 10,9 % durante el período de pronóstico, es decir, entre 2026 y 2035. Para 2026, se estima que el tamaño de la industria del factoring inverso alcanzará los 739.320 millones de dólares.

El factoring inverso es un acuerdo financiero mediante el cual un gran comprador ayuda a los proveedores a liquidar sus deudas financieras antes de las condiciones de pago acordadas. Industrias como la manufactura, el comercio minorista, la construcción y la automoción, entre otras, son las principales usuarias del factoring inverso para optimizar la gestión de capital. En marzo de 2023, el Foro Económico Mundial (FEM) declaró que el factoring inverso es vital para las pequeñas y medianas industrias que operan con capital limitado y les facilita el fortalecimiento de sus cadenas de suministro. Un informe del FEM destaca la financiación de la cadena de suministro (FCS), es decir, el factoring inverso puede contribuir a la reducción de emisiones. En 2022, Henkel recibió el premio global FCS por la exitosa implementación de un programa FCS.

La creciente complejidad de las cadenas de suministro globales ha incrementado la necesidad de soluciones financieras eficientes y confiables. El factoring inverso ayuda a mitigar el riesgo de morosidad al transferir el riesgo crediticio a la institución financiera. En julio de 2024, un informe de Forbes indicó que PUMA estaba cerca de alcanzar sus objetivos ambientales, de sostenibilidad y de gobernanza mediante la aplicación del factoring inverso. PUMA colabora con sus socios bancarios, como HSBC, BNP Paribas, Standard Chartered y la Corporación Financiera Internacional (CFI), en su plataforma digital Nexus para pagar a los proveedores en un plazo de 5 días y reducir el trabajo manual. El crecimiento positivo de PUMA es un buen augurio para el mercado del factoring inverso, ya que cada vez más actores globales adaptan el programa SCF para fortalecer sus cadenas de suministro.

Clave Factorización inversa Resumen de Perspectivas del Mercado:

Aspectos regionales destacados:

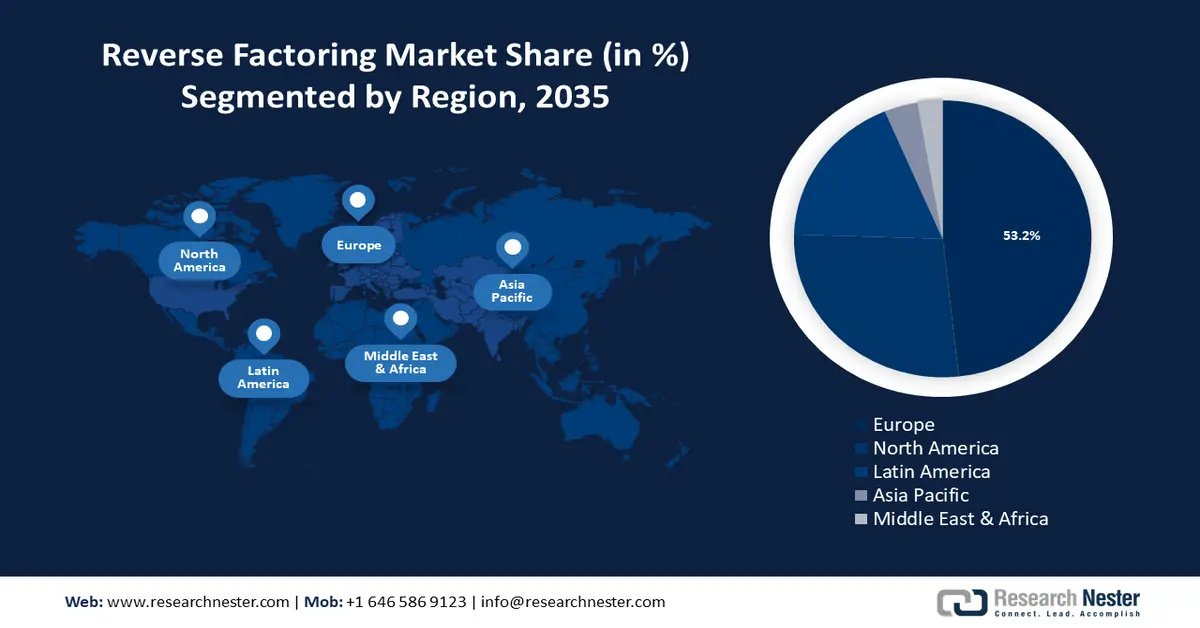

- Se prevé que el mercado europeo de factoring inverso alcance el 53,20 % de participación para 2035, impulsado por un sector de servicios financieros consolidado y la creciente adopción de tecnologías financieras para el factoring inverso.

- El mercado norteamericano experimentará un rápido crecimiento (TCAC) entre 2026 y 2035, impulsado por la optimización de la gestión del flujo de caja y la adopción de soluciones fintech de factoring inverso por parte de las empresas.

Perspectivas del Segmento:

- Se prevé que el segmento nacional del mercado de factoring inverso alcance una participación del 88,40 % para 2035, gracias a regulaciones más sencillas, menores costos y la digitalización de la financiación de la cadena de suministro.

- Se espera que el segmento de instituciones financieras no bancarias del mercado de factoring inverso experimente un crecimiento considerable entre 2026 y 2035, impulsado por la flexibilidad en servicios financieros especializados y ofertas personalizadas.

Tendencias Clave de Crecimiento:

- Mayor enfoque en el apoyo a las pymes

- Gestión de riesgos ante interrupciones en la cadena de suministro

Principales desafíos:

- Cargas regulatorias

- Dependencia excesiva de la solvencia del comprador

Actores clave:Citibank, HSBC, Bank of America, Prime Revenue, Deutsche Bank, Santander, BNP Paribas, Caixabank, Barclays.

Global Factorización inversa Mercado Pronóstico y perspectiva regional:

Proyecciones de tamaño y crecimiento del mercado:

- Tamaño del mercado en 2025: USD 673,27 mil millones

- Tamaño del mercado en 2026: USD 739.32 mil millones

- Tamaño proyectado del mercado: USD 1,89 billones para 2035

- Previsiones de crecimiento: 10,9 % CAGR (2026-2035)

Dinámicas regionales clave:

- Región más grande: Europa (53,2 % de participación en 2035)

- Región de más rápido crecimiento: Asia Pacífico

- Países dominantes: Estados Unidos, China, Alemania, Reino Unido, Japón

- Países emergentes: China, India, Brasil, México, Rusia

Last updated on : 18 September, 2025

Factores impulsores y desafíos del crecimiento del mercado de factoring inverso:

Factores impulsores del crecimiento

Mayor enfoque en el apoyo a las pymes: El factoring inverso (SCF) puede ayudar a los proveedores de pequeñas y medianas empresas (pymes) a mejorar su flujo de caja y liquidez. Las pymes pueden encontrarse con obstáculos para acceder a crédito asequible, lo que puede causar interrupciones en sus operaciones. El factoring inverso estabiliza la salud financiera de las pymes y fortalece la cadena de suministro, garantizando que las empresas más pequeñas puedan satisfacer la demanda de producción. La correlación positiva entre el factoring inverso y el fortalecimiento de las pymes es un factor clave para el crecimiento del mercado del factoring inverso. En diciembre de 2022, Endesa anunció la solución de factoring inverso circular con Caixabank, BBVA y Santander. El Programa de Mejora de Proveedores de Iberia de Endesa está diseñado para ayudar a las pymes mejorando sus condiciones de financiación entre un 35 % y un 50 %.

Gestión de riesgos ante interrupciones en la cadena de suministro: La pandemia de COVID-19 expuso lagunas en las cadenas de suministro globales, lo que provocó interrupciones. Para combatir estas interrupciones, las empresas buscan adoptar el factoraje inverso. Al garantizar el pago anticipado a través de un tercero, los proveedores son menos propensos a contratiempos, lo que garantiza el buen funcionamiento de la cadena de suministro. Además, el factoraje inverso puede mejorar el flujo de caja, aumentar los ingresos y reducir los costos, beneficiando así a compradores y proveedores. En abril de 2021, EXIM amplió su programa de garantía de financiamiento de la cadena de suministro y lo modificó para hacerlo más accesible a los proveedores. El programa de EXIM ayudó a las pequeñas empresas exportadoras a afrontar los desafíos de la pandemia de COVID-19.

Innovaciones fintech y creciente digitalización: Las plataformas digitales permiten agilizar todo el proceso de factoring inverso, desde los pagos hasta la presentación de facturas. Esto reduce la carga de trabajo y los costes administrativos, mejorando a su vez la eficiencia de compradores y proveedores. Las plataformas digitales también facilitan un mayor acceso a las pymes al simplificar el proceso de solicitud al eliminar los extensos requisitos de documentación. Además, las innovaciones fintech también impulsan los ingresos del mercado, como la tecnología blockchain, que permite ofrecer transacciones seguras y transparentes. En enero de 2024, Global Payment, Inc. fundó SecurCapital Corp. para abordar las necesidades de financiación de la cadena de suministro de las empresas de logística de nivel medio aprovechando las ventajas de la tecnología blockchain.

Desafíos

Cargas regulatorias: Los obstáculos regulatorios pueden ser impedimentos significativos para el crecimiento del mercado del factoring inverso. Regulaciones estrictas como el proceso de Conozca a su Cliente (KYC) y los requisitos contra el blanqueo de capitales, junto con las regulaciones fiscales, pueden incrementar los costos. Además, las leyes de protección al consumidor pueden limitar las comisiones y los tipos de interés aplicables. También puede haber múltiples niveles de jurisdicción según la región, y las variaciones pueden generar restricciones para las instituciones financieras. La inconsistencia en las regulaciones puede ralentizar el factoring inverso y aumentar los costos operativos.

Dependencia excesiva de la solvencia del comprador: Las soluciones de factoring inverso dependen cada vez más de la estabilidad financiera del comprador. Si un comprador enfrenta dificultades financieras, los proveedores pueden seguir recibiendo pagos anticipados, pero eventualmente, el financiador podría limitar o retirar los servicios. Esto crea un entorno de riesgo para los proveedores, ya que su acceso a pagos puntuales puede volverse incierto si la situación financiera del comprador se ve comprometida. Esto puede ser especialmente difícil en sectores volátiles o durante desaceleraciones económicas globales. Por ejemplo, la constructora Carillion quebró debido a irregularidades en los pagos de factoring inverso a terceros, ya que Santander UK dejó de realizar el pago automático de facturas a los proveedores.

Tamaño y pronóstico del mercado de factoring inverso:

| Atributo del informe | Detalles |

|---|---|

|

Año base |

2025 |

|

Período de pronóstico |

2026-2035 |

|

Tasa de crecimiento anual compuesta (TCAC) |

10,9% |

|

Tamaño del mercado del año base (2025) |

USD 673.27 mil millones |

|

Tamaño del mercado según pronóstico anual (2035) |

1,89 billones de dólares |

|

Alcance regional |

|

Segmentación del mercado de factoring inverso:

Análisis de segmentos de categorías

El segmento nacional representa la mayor cuota de mercado de factoring inverso, con un 88,4%, durante el período de pronóstico. El crecimiento de este segmento se debe a la menor complejidad en comparación con las regulaciones comerciales internacionales y a la facilidad de las transacciones financieras. Las transacciones nacionales también facilitan el establecimiento de relaciones entre compradores y proveedores dentro del país. Además, la reducción de costos en comparación con las transacciones transfronterizas impulsa el crecimiento del segmento. Las instituciones de este segmento buscan digitalizar sus plataformas para atraer a más empresas nacionales ofreciendo facilidad en las transacciones. Por ejemplo, en mayo de 2023, Indian Bank lanzó la financiación de la cadena de suministro en sus plataformas digitales y proporcionará financiación de capital circulante a corto plazo a proveedores de empresas en el país.

Se proyecta que el segmento internacional del mercado de factoring inverso experimente un rápido aumento en su participación en los ingresos durante el período de pronóstico debido a la creciente globalización de los negocios. Este segmento abarca transacciones transfronterizas, lo que incrementa la regulación y la complejidad, por lo que el proveedor externo de factoring inverso (SCF) debe contar con marcos robustos para no obstaculizar el flujo de caja. El crecimiento de este segmento se ve impulsado por la rápida expansión de las cadenas de suministro globales, que requieren soluciones financieras fiables para las transacciones internacionales. Las instituciones de este segmento están invirtiendo en plataformas digitales para gestionar transacciones transfronterizas, mejorar la accesibilidad y agilizar el proceso. Por ejemplo, en agosto de 2019, Standard Chartered y SAP Ariba se asociaron para hacer accesibles las soluciones de factoring inverso (SCP) en toda Asia Pacífico a través de Ariba Network.

Análisis del segmento de instituciones financieras

Se proyecta que el segmento bancario en el mercado de factoring inverso represente una parte significativa de los ingresos durante el período de pronóstico debido al aumento en la adopción de soluciones SCF por parte de las empresas. Los bancos comerciales actúan como terceros en los acuerdos comerciales entre compradores y proveedores y facilitan las transacciones al pagar anticipadamente al proveedor para mantener una cadena de suministro estable. El crecimiento del segmento se atribuye al mayor nivel de confianza que los bancos tienen sobre las instituciones financieras no tradicionales debido a la supervisión regulatoria. Los bancos facilitan el factoring inverso, tanto nacional como internacional, lo que los convierte en una opción financiera viable para numerosos actores del mercado local e internacional. Además, el segmento está creciendo gracias a la gestión de riesgos, la digitalización de las plataformas financieras y la integración de soluciones de financiación comercial , como las cartas de crédito y el seguro de crédito a la exportación.

Se estima que el segmento de instituciones financieras no bancarias (IFNB) experimentará un crecimiento considerable durante el período de pronóstico debido al creciente número de empresas que adoptan las soluciones financieras de SCF. Además, las IFNB ofrecen una gama más amplia de servicios que los bancos tradicionales y operan en nichos de mercado financieros. Por ejemplo, pueden especializarse en sectores específicos como la salud, la manufactura y las tecnologías de la información. La flexibilidad que ofrecen las IFNB les permite atender a más empresas, ampliando así su alcance de mercado.

Nuestro análisis en profundidad del mercado de factoring inverso incluye los siguientes segmentos:

Categoría |

|

Institución financiera |

|

Uso final |

|

Vishnu Nair

Jefe de Desarrollo Comercial GlobalPersonalice este informe según sus necesidades: conéctese con nuestro consultor para obtener información y opciones personalizadas.

Análisis regional del mercado de factoring inverso:

Perspectivas del mercado europeo

Se estima que la industria europea dominará la mayor parte de los ingresos, con un 53,2 % para 2035. El rápido crecimiento del mercado se atribuye al consolidado sector de servicios financieros, con numerosos bancos e instituciones financieras que ofrecen servicios de factoring inverso a multinacionales y pymes. La sólida actividad comercial en diversos sectores europeos contribuye positivamente a la creación de un ecosistema de factoring inverso. Por ejemplo, en julio de 2021, Santander lanzó una operación de factoring inverso con cargo al Fondo Europeo de Garantía (FEAG) para mejorar el acceso a la financiación de los proveedores de pymes.

Se prevé que Alemania ocupe una posición dominante en el mercado de factoring inverso durante el período de pronóstico debido a su sólida base industrial y a su dependencia de cadenas de suministro complejas que requieren soluciones financieras. Otro factor clave de crecimiento es el impulso de la Industria 4.0 para digitalizar diversos sectores, lo que acelera la adopción de soluciones fintech que agilizan los procesos de factoring inverso. Además, la integración de inteligencia artificial (IA) y aprendizaje automático (ML) en los portales web de SCF está mejorando el análisis de datos, lo que beneficia a las empresas. Por ejemplo, la plataforma CRX de SCF en Alemania ha implementado análisis integrados de IA y ML en sus servicios.

Francia está cobrando impulso en el mercado del factoring inverso y se estima que registrará una trayectoria ascendente durante el período de pronóstico. Este crecimiento se atribuye a la creciente demanda de soluciones de factoring inverso en sectores como el comercio minorista, la industria aeroespacial y la manufactura, entre otros. Las empresas francesas buscan soluciones para apoyar a sus redes de proveedores y fortalecer sus cadenas de suministro. También se espera que el apoyo gubernamental a las pymes impulse el crecimiento del mercado. En diciembre de 2020, el gobierno lanzó la garantía de préstamo France Num para financiar la digitalización de las microempresas (MPE) y las pequeñas y medianas empresas (PYME). El programa se extendió hasta diciembre de 2023. El sólido marco regulatorio comercial en Europa es clave para el crecimiento del mercado francés debido a la facilidad para hacer negocios en Europa.

Perspectivas del mercado de América del Norte

Se prevé que el mercado de factoring inverso en Norteamérica experimente un rápido crecimiento durante el período de pronóstico debido al creciente interés de las empresas por optimizar la gestión del flujo de caja. Muchas empresas de la región han adoptado soluciones financieras de factoring inverso para mantener una sólida infraestructura de suministro a nivel nacional e internacional. Además, la región cuenta con la presencia de varias empresas multinacionales en diversos sectores que se abastecen a nivel mundial, lo que genera mayores oportunidades de escalabilidad para el mercado de factoring inverso al ofrecer soluciones fintech.

En EE. UU. , el mercado de factoring inverso se perfila para un crecimiento impresionante durante el período de pronóstico, impulsado por la diversidad del sector industrial del país, que exige soluciones financieras fluidas para mantener las cadenas de suministro. Los bancos y las instituciones financieras no bancarias (IFNB) en EE. UU. están integrando la digitalización de sus plataformas financieras para optimizar el flujo de caja. El creciente conocimiento de la tecnología blockchain también está mejorando la accesibilidad para todo tipo de empresas. Por ejemplo, en agosto de 2021, Mitsubishi Corporation de EE. UU. compró metales por valor de 43 millones de dólares a Perú, y las compras se realizaron mediante múltiples transacciones utilizando la blockchain independiente de Skuchain.

En Canadá, se estima que el mercado del factoring inverso prosperará gracias a la solidez de los sectores manufacturero, minorista y de recursos naturales, lo que impulsa la demanda de mantener las cadenas de suministro mediante soluciones financieras. Debido a las perturbaciones económicas durante la pandemia, se ha puesto mayor énfasis en la gestión del flujo de caja, lo que ha impulsado a las empresas a recurrir al factoring inverso. El gobierno está impulsando el acceso de las empresas canadienses a las plataformas globales de factoring inverso (SCF), lo que impulsa el auge del mercado. En 2020, Taulia anunció que sus servicios de SCF se administrarán mediante un sistema automatizado que se integra con los sistemas ERP de los clientes, facilitando así el registro y el uso del programa por parte de los proveedores.

Actores del mercado de factoring inverso:

- Citibank

- Descripción general de la empresa

- Estrategia empresarial

- Ofertas de productos clave

- Desempeño financiero

- Indicadores clave de rendimiento

- Análisis de riesgos

- Desarrollo reciente

- Presencia regional

- Análisis FODA

- JP Morgan Chase & Co.

- HSBC

- Banco de América

- Taulia

- Ingresos principales

- Banco alemán

- Crédito Agrícola

- C2FO

- Santander

- BNP Paribas

- Barclays

- Standard Chartered

- Caixabank

- Grupo ING

Algunos de los actores clave en el mercado de factoring inverso son:

Desarrollos Recientes

- En marzo de 2024, Crédit Agricole y Worldline anunciaron una empresa conjunta para servicios de pago digital para comerciantes en Francia tras la autorización de la Comisión Europea.

- En enero de 2024, Yes Bank anunció la implementación de SmartFin, impulsado por la solución de financiación de la cadena de suministro de Veefin. SmartFin será una plataforma digital avanzada de financiación de la cadena de suministro (SCF).

- En agosto de 2023, se organizó en Singapur el evento de lanzamiento de la cadena pública financiera SCF . El evento ofreció nuevas plataformas en el sector fintech para inversores, socios y startups blockchain.

- En junio de 2023, Rakbank seleccionó la solución de financiación de la cadena de suministro y comercio de Newgen para digitalizar y optimizar su proceso de financiación empresarial de extremo a extremo.

- Report ID: 6452

- Published Date: Sep 18, 2025

- Report Format: PDF, PPT

- Explore una vista previa de las principales tendencias e ideas del mercado

- Revise tablas de datos de muestra y desgloses por segmento

- Experimente la calidad de nuestras representaciones visuales de datos

- Evalúe nuestra estructura de informe y metodología de investigación

- Obtenga una vista de la análisis del panorama competitivo

- Comprenda cómo se presentan las previsiones regionales

- Evalúe la profundidad del perfilado de empresas y análisis comparativo

- Vea cómo los insights accionables pueden respaldar su estrategia

Explore datos y análisis reales

Preguntas frecuentes (FAQ)

Factorización inversa Alcance del informe de mercado

La muestra gratuita incluye el tamaño del mercado actual e histórico, tendencias de crecimiento, gráficos y tablas regionales, perfiles de empresas, previsiones por segmento y más.

Conéctate con nuestro experto

Derechos de autor © 2026 Research Nester. Todos los derechos reservados.