Perspectivas del mercado de plataformas de préstamos digitales:

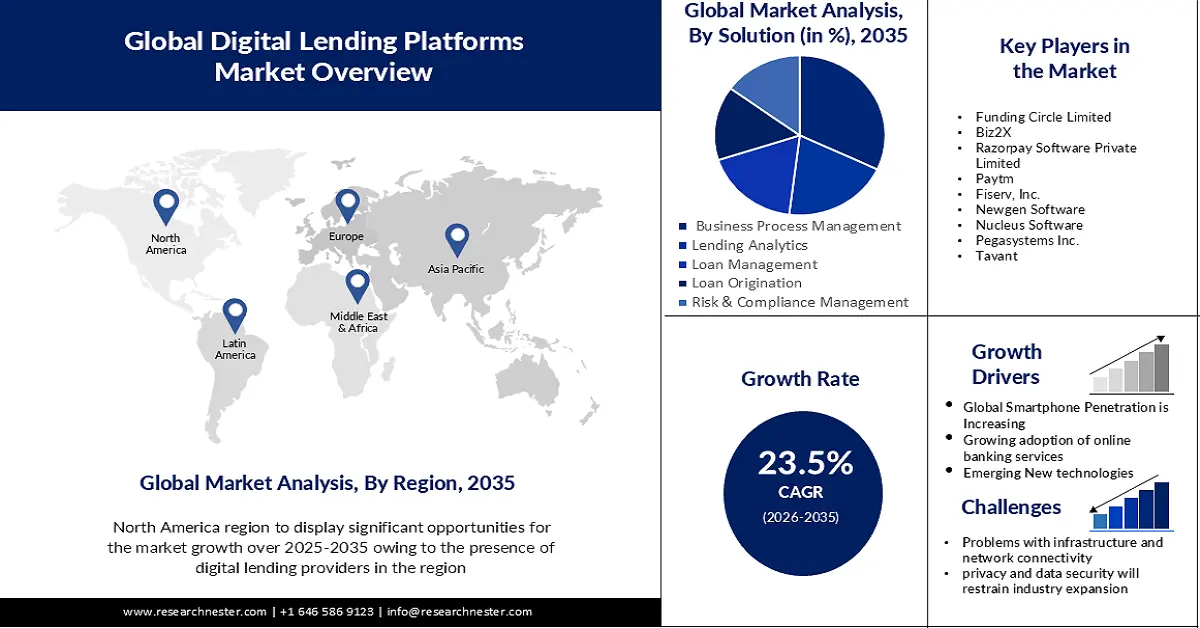

El tamaño del mercado de plataformas de préstamos digitales superó los 23.280 millones de dólares en 2025 y se prevé que supere los 192.160 millones de dólares para 2035, con una tasa de crecimiento anual compuesta (TCAC) superior al 23,5 % durante el período de pronóstico, es decir, entre 2026 y 2035. Para 2026, se estima que el tamaño de la industria de las plataformas de préstamos digitales alcanzará los 28.200 millones de dólares.

El continuo avance de tecnologías de vanguardia como la computación en la nube, el análisis de redes y el Internet de las Cosas (IoT) está impulsando significativamente el mercado de las plataformas de préstamos digitales. Desde 2018, el gasto global en IoT ha aumentado anualmente en al menos 40 000 millones de dólares. Además, el gasto alcanzó los 1,1 billones de dólares en 2023, manteniendo la tasa de crecimiento anual más alta.

Además, se prevé que la tecnología blockchain adquirirá mayor relevancia entre los proveedores de préstamos digitales debido a su capacidad para transferir documentos con rapidez y gran integridad. Reguladores, auditores y otros participantes en el proceso de préstamo podrán seguir rápidamente las transacciones y verificar identidades gracias a la tecnología blockchain. Por ejemplo, Figure Lending LLC y Apollo cerraron un acuerdo en marzo de 2022 que incluyó transferencias de propiedad y préstamos hipotecarios digitales basados en blockchain.

Se espera que el sector hipotecario se vuelva más transparente y eficiente como resultado de este registro de préstamos hipotecarios seguro y eficiente.

Clave Plataforma de préstamos digitales Resumen de Perspectivas del Mercado:

Aspectos regionales destacados:

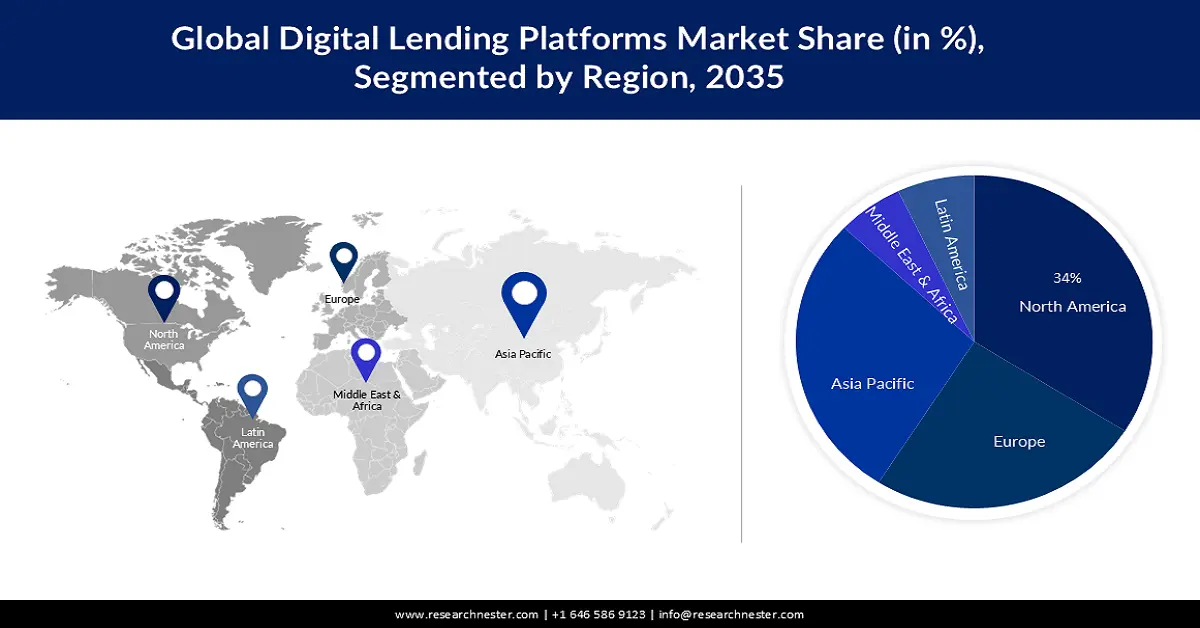

- El mercado de plataformas de préstamos digitales de Norteamérica dominará más del 34 % de la cuota de mercado para 2035, impulsado por la presencia de importantes proveedores de préstamos digitales y una fuerte demanda de soluciones financieras digitales impulsada por la adopción de tecnología.

- El mercado de Asia Pacífico alcanzará una cuota de mercado del 28 % para 2035, gracias a los marcos regulatorios que apoyan la innovación y el mercado de servicios financieros digitales en países como Singapur.

Perspectivas del segmento:

- Se prevé que el segmento de diseño e implementación en el mercado de plataformas de préstamos digitales alcance una participación del 33 % para 2035, impulsado por la necesidad de marcos que faciliten la integración de estas plataformas.

- Se proyecta que el segmento de gestión de procesos de negocio en el mercado de plataformas de préstamos digitales alcance una participación del 32 % para 2035, impulsado por la capacidad de reducir los costos operativos e impulsar la productividad en el sector crediticio.

Tendencias clave de crecimiento:

- La penetración global de teléfonos inteligentes está aumentando

- Creciente adopción de servicios de banca en línea

Principales desafíos:

- La penetración global de teléfonos inteligentes está aumentando

- Creciente adopción de servicios de banca en línea

Actores clave: Banco de la Reserva de la India (RBI), Funding Circle Limited, Biz2X, Razorpay Software Private Limited, Paytm, Fiserv, Inc., Newgen Software, Nucleus Software, Pegasystems Inc., Tavant.

Global Plataforma de préstamos digitales Mercado Pronóstico y perspectiva regional:

Proyecciones de tamaño y crecimiento del mercado:

- Tamaño del mercado en 2025: USD 23.280 millones

- Tamaño del mercado en 2026: USD 28,2 mil millones

- Tamaño proyectado del mercado: USD 192.16 mil millones para 2035

- Previsiones de crecimiento: 23,5 % CAGR (2026-2035)

Dinámicas regionales clave:

- Región más grande: América del Norte (participación del 34 % para 2035)

- Región de más rápido crecimiento: Asia Pacífico

- Países dominantes: Estados Unidos, China, Reino Unido, Alemania, Japón

- Países emergentes: China, India, Japón, Corea del Sur, Singapur

Last updated on : 16 September, 2025

Impulsores y desafíos del crecimiento del mercado de plataformas de préstamos digitales:

Factores impulsores del crecimiento

- La penetración global de los smartphones está en aumento: además de ofrecer la comodidad de las firmas electrónicas y una accesibilidad sencilla, la DLP está ganando popularidad debido al aumento del uso de smartphones y la penetración de internet. En 2024, 6.930 millones de usuarios de smartphones en todo el mundo, o el 85,74 % de la población mundial, poseían uno.

Además, dado que la DLP requiere menos papeleo y reduce la posibilidad de error humano, el mayor énfasis en la automatización digital impulsa el crecimiento de la industria global. El mercado de las plataformas de préstamos digitales está en expansión gracias a la incorporación de numerosas empresas de tecnologías de vanguardia como blockchain, inteligencia artificial (IA), aprendizaje automático y análisis para reducir el fraude.

Además, la creciente frecuencia de los ciberataques está acelerando su adopción a nivel mundial. Según datos de ciberseguridad, se producen 2200 ciberataques al día, o uno cada 39 segundos de media. - Creciente adopción de servicios de banca en línea: La digitalización de los procedimientos crediticios se está acelerando como resultado de la globalización y el creciente uso de los servicios de banca en línea. Este es uno de los principales factores que influyen en cómo el sector bancario, de servicios financieros y de seguros (BFSI) utiliza la DLP para ahorrar una cantidad significativa de dinero, mejorar la experiencia del cliente y tomar mejores decisiones.

Además, las instituciones financieras de todo el mundo están empleando rápidamente plataformas digitales para otorgar crédito y gestionar los desafíos de la pandemia en medio del brote de COVID-19. - Nuevas tecnologías emergentes: Se espera que tecnologías emergentes como blockchain, IA y aprendizaje automático mejoren la funcionalidad de las plataformas de préstamos digitales y generen nuevas oportunidades de negocio. Gracias a estas tecnologías, el proceso de obtención de préstamos se simplifica, agiliza y hace transparente. Gracias a las tecnologías basadas en IA y aprendizaje automático, que procesan las solicitudes de préstamo en segundos, los plazos de aprobación son escalables. Además, al eliminar intermediarios en el proceso de préstamo, la plataforma de préstamos basada en blockchain establece una comunicación directa entre prestamistas y prestatarios.

Desafíos

- Problemas de infraestructura y conectividad de red : Los países pobres y subdesarrollados del mundo siguen dependiendo de una infraestructura de telecomunicaciones anticuada, incapaz de proporcionar conectividad de alta capacidad y baja latencia. Una conexión lenta puede provocar una mala experiencia del cliente. Dado que las empresas de préstamos digitales ofrecen todos sus servicios en línea, una conexión lenta puede provocar una mala calidad del servicio.

Las soluciones de préstamos digitales son extremadamente difíciles de adoptar en zonas sin internet de alta velocidad. A pesar de los largos plazos de aprobación, las empresas de estos países recurren más a las opciones de préstamos presenciales, ya que el contacto presencial ofrece una mejor comprensión y experiencia del cliente. - Se prevé que la privacidad y la seguridad de los datos frenarán la expansión de la industria. Numerosos gobiernos de todo el mundo han implementado medidas para abordar las inquietudes sobre la seguridad de los datos y la protección de la privacidad relacionadas con las plataformas de préstamos digitales.

- Uno de los principales factores que podrían impedir el crecimiento del mercado de plataformas de préstamos digitales es la mayor dependencia de las técnicas de préstamo tradicionales.

Tamaño y pronóstico del mercado de plataformas de préstamos digitales:

| Atributo del informe | Detalles |

|---|---|

|

Año base |

2025 |

|

Período de pronóstico |

2026-2035 |

|

Tasa de crecimiento anual compuesta (TCAC) |

23,5% |

|

Tamaño del mercado del año base (2025) |

USD 23.28 mil millones |

|

Tamaño del mercado según pronóstico anual (2035) |

USD 192.16 mil millones |

|

Alcance regional |

|

Segmentación del mercado de plataformas de préstamos digitales:

Análisis del segmento de servicios

En cuanto al servicio, el segmento de diseño e implementación domina el mercado de plataformas de préstamos digitales y se espera que alcance una cuota del 33% durante el período de pronóstico. Para facilitar el uso de la plataforma digital, las instituciones financieras necesitan un marco de diseño e implementación. Por ejemplo, este marco puede ayudar a las instituciones financieras a gestionar eficazmente sus actividades de préstamo.

Para facilitar la integración con diversas soluciones de préstamos y cumplir con la normativa, las organizaciones ofrecen estos servicios de implementación dentro de su plataforma de préstamos. El segmento de diseño e implementación ofrece ventajas, como ahorros en costos operativos y un enfoque administrativo adaptable y ágil.

Análisis del segmento de solución

Con base en la solución, se prevé que el segmento de gestión de procesos de negocio en el mercado de plataformas de préstamos digitales alcance una participación de aproximadamente el 32% durante el período de pronóstico. Este segmento está creciendo gracias a su capacidad para reducir drásticamente los costos operativos y aumentar la productividad. La gestión de procesos de negocio ha ganado popularidad. Simultáneamente, se prevé que los beneficios de la gestión de procesos de negocio en el sector crediticio, como la mejora de la satisfacción del cliente y la eficiencia de los empleados, la reducción de errores y el menor uso de papel, sean los principales impulsores del crecimiento del mercado de plataformas de préstamos digitales.

Además, la eficiencia de la gestión de procesos empresariales se ve impulsada, en particular, por los avances en big data y computación en la nube. El aumento del gasto en TI también es alentador para el crecimiento del mercado de la gestión de procesos empresariales durante el período de proyección. Se espera que el gasto global en TI aumente un 5,5 % desde 2022 hasta alcanzar aproximadamente 4,6 billones de dólares en 2023.

Nuestro análisis en profundidad del mercado global de plataformas de préstamos digitales incluye los siguientes segmentos:

Servicio |

|

Solución |

|

Despliegue |

|

Uso final |

|

Vishnu Nair

Jefe de Desarrollo Comercial GlobalPersonalice este informe según sus necesidades: conéctese con nuestro consultor para obtener información y opciones personalizadas.

Análisis regional del mercado de plataformas de préstamos digitales:

Perspectivas del mercado norteamericano

Se atribuye al mercado de plataformas de préstamos digitales en Norteamérica la mayor participación en ingresos, con aproximadamente el 34%, durante el período de pronóstico. El crecimiento del mercado en esta región se debe a la existencia de importantes proveedores de préstamos digitales en todo el país. Además, la zona ha adoptado tecnologías de vanguardia, lo que ha generado una fuerte y persistente demanda de soluciones financieras digitales integrales en Norteamérica.

Las instituciones financieras de la zona se ven especialmente impulsadas a digitalizar sus servicios y mejorar la experiencia del cliente debido a una considerable fuerza laboral móvil. Para obtener una ventaja competitiva significativa, las instituciones financieras de la zona intentan diferenciarse de sus competidores mediante el lanzamiento de servicios digitales de vanguardia. Según información reciente, el 72 % de las empresas tecnológicas más grandes del mundo tienen su sede en Estados Unidos.

Perspectivas del mercado de Asia-Pacífico

Se proyecta que el mercado de plataformas de préstamos digitales en la región Asia-Pacífico representará una participación en los ingresos de aproximadamente el 28 % durante el período proyectado. Algunos países asiáticos cuentan con marcos regulatorios que favorecen el avance de la innovación y los servicios financieros digitales. Por ejemplo, se desarrolló un marco legislativo conocido como la Compañía de Capital Variable de Singapur (VCC) para las plataformas de préstamos digitales que operan en Singapur, el cual ofrece eficiencia operativa, claridad regulatoria y flexibilidad.

Además, se ha implementado el "Fintech Regulatory Sandbox", que permite a las empresas fintech, incluidas las plataformas de préstamos en línea, probar sus conceptos de negocio creativos en un entorno seguro. Gracias a esto, se ha creado un ambiente que promueve el desarrollo y el crecimiento de las plataformas de préstamos digitales, atrayendo a participantes nacionales y extranjeros.

Actores del mercado de plataformas de préstamos digitales:

- Banco de la Reserva de la India (RBI)

- Descripción general de la empresa

- Estrategia empresarial

- Ofertas de productos clave

- Desempeño financiero

- Indicadores clave de rendimiento

- Análisis de riesgos

- Desarrollo reciente

- Presencia regional

- Análisis FODA

- Círculo de financiación limitado

- Biz2X

- Razorpay Software Private Limited

- Paytm

- Fiserv, Inc.

- Software de nueva generación

- Software de núcleo

- Pegasystems Inc.

- Tavant

Desarrollos Recientes

- RBI - El Banco de la Reserva de la India (RBI) anunció sus planes de lanzar su nuevo proyecto piloto de préstamos digitales para una plataforma tecnológica pública diseñada para ofrecer crédito sin fricciones. La plataforma está siendo establecida por el Centro de Innovación del Banco de la Reserva (RBIH), una filial propiedad exclusiva del banco central.

- Biz2X - Biz2X, plataforma SaaS líder en préstamos digitales, subsidiaria de Biz2Credit, se asoció con TruBoard, una empresa líder en gestión del rendimiento de activos, que opera en la plataforma Maadhyam. Esta alianza se centra en abordar la creciente preocupación por los activos improductivos (NPA) en préstamos para minoristas y pequeñas empresas. Permite a los clientes de Maadhyam gestionar sus carteras, reduciendo considerablemente los NPA de forma eficiente y actuando como alternativa para una mayor inclusión financiera para las pymes.

- Report ID: 5597

- Published Date: Sep 16, 2025

- Report Format: PDF, PPT

- Explore una vista previa de las principales tendencias e ideas del mercado

- Revise tablas de datos de muestra y desgloses por segmento

- Experimente la calidad de nuestras representaciones visuales de datos

- Evalúe nuestra estructura de informe y metodología de investigación

- Obtenga una vista de la análisis del panorama competitivo

- Comprenda cómo se presentan las previsiones regionales

- Evalúe la profundidad del perfilado de empresas y análisis comparativo

- Vea cómo los insights accionables pueden respaldar su estrategia

Explore datos y análisis reales

Preguntas frecuentes (FAQ)

Plataforma de préstamos digitales Alcance del informe de mercado

La muestra gratuita incluye el tamaño del mercado actual e histórico, tendencias de crecimiento, gráficos y tablas regionales, perfiles de empresas, previsiones por segmento y más.

Conéctate con nuestro experto

Derechos de autor © 2026 Research Nester. Todos los derechos reservados.